○和歌山県税条例

昭和25年9月1日

条例第37号

和歌山県税条例をここに公布する。

和歌山県税条例

目次

第1章 総則

第1節 通則(第1条―第4条)

第2節 賦課徴収(第4条の2―第17条)

第2章 普通税

第1節 県民税(第18条―第36条の20)

第2節 事業税(第37条―第42条の13)

第3節 地方消費税(第42条の13の2―第42条の13の11)

第4節 不動産取得税(第42条の14―第42条の31)

第5節 県たばこ税(第42条の32―第42条の35の11)

第6節 ゴルフ場利用税(第42条の36―第56条)

第7節 軽油引取税(第57条―第58条の28)

第8節 自動車税(第59条―第73条の16)

第9節 鉱区税(第74条―第81条)

第10節 削除

第11節 県固定資産税(第89条―第98条)

第3章 目的税

第1節及び第2節 削除

第3節 狩猟税(第132条―第137条)

附則

第1章 総則

第1節 通則

(課税の根拠)

第1条 県税の税目、課税客体、課税標準、税率その他賦課徴収については、法令その他特別に定めがあるものの外、この条例の定めるところによる。

(昭49条例30・一部改正)

(1) 徴税吏員 知事又はその委任を受けた県職員をいう。

(2) 徴収金 県税並びにその延滞金、過少申告加算金、不申告加算金、重加算金及び滞納処分費をいう。

(3) 納付書 納税者が徴収金を納付するために用いる文書で、県が作成する用紙に納税者の住所、氏名又は名称、納付すべき徴収金額その他納付について必要な事項を記載したものをいう。

(4) 納入書 特別徴収義務者が徴収金を納入するために用いる文書で、県が作成する用紙に特別徴収義務者の住所、氏名又は名称、納入すべき徴収金額その他納入について必要な事項を記載したものをいう。

(4)の2 払込書 市町村が個人の県民税に係る徴収金を払い込むために用いる文書で、県が作成する用紙に払込市町村名、払い込むべき徴収金額その他払込について必要な事項を記載したものをいう。

(5) 課税地 納税、納付又は納入の義務を生ずる場所をいう。

(昭29条例15・昭38条例15・平19条例14・一部改正)

(県税として課する税目)

第3条 県税として課する普通税は、次に掲げるものとする。

(1) 県民税

(2) 事業税

(3) 地方消費税

(4) 不動産取得税

(5) 県たばこ税

(6) ゴルフ場利用税

(7) 軽油引取税

(8) 自動車税

(9) 鉱区税

(10) 県固定資産税

2 県税として課する目的税は、狩猟税とする。

(昭29条例15・全改、昭29条例45・昭31条例24・昭35条例30・昭36条例25・昭38条例11・昭38条例14・昭38条例15・昭43条例26・昭54条例20・平元条例13・平7条例8・平9条例33・平16条例40・平21条例50・平28条例52・一部改正)

(県税事務所の長に対する知事の権限の委任)

第3条の2 地方税法(昭和25年法律第226号。以下「法」という。)、地方税法施行令(昭和25年政令第245号。以下「施行令」という。)、地方税法施行規則(昭和29年総理府令第23号。以下「施行規則」という。)並びにこの条例及び他の県税に関する条例に規定する県税に係る徴収金の賦課徴収に関する事務及び県税に係る過料の徴収に関する事務を県税の課税地所轄の県税事務所の長に委任する。ただし、次に掲げる事務については、この限りでない。

(1) 法第73条の21第4項の規定により市町村長に対し助言をすること。

(2) 県たばこ税の申告納付に関すること。

(3) 法第177条の11第3項の規定による自動車税の種別割を証紙徴収すること。

(4) 県固定資産税の課税標準の決定に関すること。

(5) 自動車税の環境性能割の申告納付に関すること。

2 県民税の利子割、配当割及び株式等譲渡所得割、法人の県民税、法人の事業税、ゴルフ場利用税、鉱区税並びに軽油引取税(法第144条の21第1項及び第2項の規定による免税証及び免税軽油使用者証の交付に関する事務を除く。)に係る徴収金の賦課徴収及び過料の徴収に関する事務については、前項本文の規定にかかわらず、和歌山県税事務所長に委任する。

3 法第20条の4の規定によって知事が徴収の嘱託を受けた他の地方団体に係る地方団体の徴収金の徴収に関しては、当該地方団体の徴収金を納付すべき者の住所、居所、家屋敷、事務所若しくは事業所又はその者の財産の所在地を管轄する県税事務所の長に委任する。

4 法第20条の10の規定による証明書の交付に関する事務(施行令第6条の21第1項第1号に掲げる事項に係るものに限る。)については、第1項本文の規定にかかわらず、当該県税の課税地所轄の県税事務所の長以外の県税事務所の長にも、その事務を委任する。

5 知事は、前各項の規定によって委任した事項について必要があると認める場合においては、県税事務所の長に指示をすることができる。

(昭26条例29・追加、昭26条例57・昭27条例53・昭27条例46・昭28条例31・昭28条例34・昭28条例39・昭29条例15・昭29条例45・昭30条例37・昭30条例51・昭32条例19・昭34条例55・昭35条例19・昭38条例15・昭40条例13・昭43条例26・昭43条例41・昭49条例30・昭60条例28・昭61条例14・平元条例13・平10条例5・平15条例48・平15条例53・平17条例128・平18条例71・平20条例53(平21条例50)・平21条例50・平25条例9・平28条例52・令元条例5・一部改正)

(和歌山県行政手続条例の適用除外)

第3条の3 和歌山県行政手続条例(平成7年和歌山県条例第52号)第3条又は第4条に定めるもののほか、県税に関する条例又は規則の規定による処分その他公権力の行使に当たる行為については、和歌山県行政手続条例第2章(第8条を除く。)及び第3章(第14条を除く。)の規定は、適用しない。

2 和歌山県行政手続条例第3条、第4条又は第33条第4項に定めるもののほか、徴収金を納付し、又は納入する義務の適正な実現を図るために行われる行政指導(同条例第2条第7号に規定する行政指導をいう。)については、同条例第33条第3項及び第34条の規定は、適用しない。

(平7条例52・追加、平25条例9・平27条例12・一部改正)

(条例施行の細目)

第4条 この条例に定めるもののほか、県税の賦課徴収について必要な事項は、知事が定める。

(昭49条例30・一部改正)

第2節 賦課徴収

(課税地)

第4条の2 徴収金は、課税地において賦課徴収する。

(1) 県民税

ア 均等割、所得割及び法人税割 個人にあっては住所地又は事務所、事業所若しくは家屋敷の所在地、法人(法人でない社団又は財団で代表者又は管理人の定めのあるものを含む。)にあっては事務所若しくは事業所(県内に主たる事務所又は事業所を有するものにあっては、当該主たる事務所又は事業所)又は寮、宿泊所、クラブその他これらに類する施設の所在地

イ 利子割 利子等(法第23条第1項第14号に規定する利子等をいう。第2章第1節において同じ。)の支払又はその取扱いをする者の営業所等で県内に所在するもののうち主たるものの所在地

ウ 配当割 特定配当等(租税特別措置法(昭和32年法律第26号)第8条の4第1項に規定する上場株式等の配当等及び同法第41条の12の2第1項各号に掲げる償還金に係る同条第6項第3号に規定する差益金額をいう。第2章第1節において同じ。)の支払を受ける個人の住所地

(2) 事業税 事務所又は事業所(県内に主たる事務所又は事業所を有するものにあっては、当該主たる事務所又は事業所)の所在地

(3) 地方消費税

ア 譲渡割 個人事業者にあっては住所地、居所地、事務所等(事務所、事業所その他これらに準ずるものをいう。以下この号において同じ。)の所在地又は知事が定める場所、法人にあっては本店若しくは主たる事務所の所在地、事務所等の所在地又は知事が定める場所

イ 貨物割 保税地域の所在地

(4) 不動産取得税 不動産の所在地

(5) 県たばこ税 小売販売業者の営業所又は第42条の32の2の卸売販売業者等の事務所若しくは事業所の所在地

(6) ゴルフ場利用税 ゴルフ場の所在地

(8) 自動車税 自動車の主たる定置場の所在地

(9) 鉱区税 鉱区の所在地

(10) 県が課する固定資産税 大規模の償却資産の所在地

(11) 狩猟税 狩猟者の登録を受ける場所の所在地

(昭60条例28・追加、昭62条例36・平元条例13・平元条例42・平7条例8・平9条例33・平15条例53・平16条例40・平20条例39・平21条例50・平25条例37(平27条例44)・平28条例52・平30条例45・一部改正)

(申告書等の送付先)

第5条 納税義務者、特別徴収義務者、納税者、納税管理人等は、他の法令又はこの条例により知事に提出する申告書、申請書等の書類及びその他の物件を課税地所轄の県税事務所ヘ送付しなければならない。ただし、県たばこ税に係るものについては、この限りでない。

3 市町村長は、他の法令又はこの条例により知事に提出する通知書等の書類を当該市町村を管轄する県税事務所ヘ送付しなければならない。

(昭26条例29・昭29条例15・昭43条例41・昭49条例30・平元条例13・平10条例5・平17条例128・一部改正)

(徴収金の納付、納入又は払込先)

第6条 納税者若しくは特別徴収義務者(個人の県民税の納税者又は特別徴収義務者を除く。)又は市町村は、徴収金(証紙徴収による徴収金を除く。次項において同じ。)を県に納付し、若しくは納入し、又は払い込むには県の指定金融機関、指定代理金融機関又は収納代理金融機関に払い込まなければならない。

2 前項の規定にかかわらず、個人の事業税、自動車税の種別割及び不動産取得税に係る徴収金(規則で定めるものに限る。)については、地方自治法(昭和22年法律第67号)第243条の2第2項に規定する指定公金事務取扱者に払い込むことができる。

(昭29条例15・全改、昭34条例55・昭39条例40・平12条例3・平15条例13・平19条例14・平24条例40・平28条例52・令6条例9・一部改正)

第7条及び第8条 削除

(昭34条例55)

(課税洩れ等に係る徴収金の取扱)

第9条 課税洩れに係る徴収金又は詐偽その他不正の行為により免れた徴収金については、課税すべき各年度の税率等によってその金額を一時に賦課徴収する。

(昭34条例55・昭49条例30・一部改正)

(徴収猶予に係る徴収金の分割納付又は分割納入の方法)

第10条 法第15条第3項及び第5項に規定する条例で定める方法は、同条第1項若しくは第2項の規定による徴収の猶予(以下この条において「徴収の猶予」という。)又は法第15条第4項の規定による徴収の猶予をした期間の延長(以下この条において「徴収の猶予期間の延長」という。)をする期間内において、その猶予に係る金額をその者の財産の状況その他の事情からみて合理的かつ妥当なものに分割して納付又は納入させるものとする。

2 知事は、徴収の猶予又は徴収の猶予期間の延長に係る徴収金を分割して納付し、又は納入させる場合においては、当該分割納付又は当該分割納入の各納付期限又は各納入期限及び各納付期限又は各納入期限ごとの納付金額又は納入金額を定めるものとする。

4 知事は、第2項の規定により分割納付又は分割納入の各納付期限又は各納入期限及び各納付期限又は各納入期限ごとの納付金額又は納入金額を定めたときは、その旨、当該分割納付又は分割納入の各納付期限又は各納入期限及び各納付期限又は各納入期限ごとの納付金額又は納入金額その他必要な事項を当該徴収の猶予又は当該徴収の猶予期間の延長を受けた者に通知しなければならない。

5 知事は、第3項の規定により分割納付又は分割納入の各納付期限又は各納入期限及び各納付期限又は各納入期限ごとの納付金額又は納入金額を変更したときは、その旨、その変更後の分割納付又は分割納入の各納付期限又は各納入期限及び各納付期限又は各納入期限ごとの納付金額又は納入金額その他必要な事項を当該変更を受けた者に通知しなければならない。

(平27条例67・全改)

(徴収猶予の申請手続等)

第10条の2 法第15条の2第1項に規定する条例で定める事項は、次に掲げる事項とする。

(1) 法第15条第1項各号のいずれかに該当する事実があること及びその該当する事実に基づき徴収金を一時に納付し、又は納入することができない事情の詳細

(2) 納付し、又は納入すべき徴収金の年度、種類、納期限及び金額

(3) 前号の金額のうち当該猶予を受けようとする金額

(4) 当該猶予を受けようとする期間

(5) 前各号に掲げるもののほか、規則で定める事項

2 法第15条の2第1項に規定する条例で定める書類は、次に掲げる書類とする。

(1) 法第15条第1項各号のいずれかに該当する事実を証するに足りる書類

(2) 財産目録その他の資産及び負債の状況を明らかにする書類

(3) 猶予を受けようとする金額が50万円を超え、かつ、猶予期間が3月を超える場合には、施行令第6条の10の規定により提出すべき書類その他担保の提供に関し必要となる書類

(4) 前各号に掲げるもののほか、規則で定める書類

3 法第15条の2第2項に規定する条例で定める事項は、次に掲げる事項とする。

(1) 徴収金を一時に納付し、又は納入することができない事情の詳細

(3) 前各号に掲げるもののほか、規則で定める事項

4 法第15条の2第2項及び第3項に規定する条例で定める書類は、次に掲げる書類とする。

(2) 前号に掲げるもののほか、規則で定める書類

5 法第15条の2第3項に規定する条例で定める事項は、次に掲げる事項とする。

(1) 猶予期間の延長を受けようとする徴収金の年度、種類、納期限及び金額

(2) 猶予期間内にその猶予を受けた金額を納付し、又は納入することができないやむを得ない理由

(3) 猶予期間の延長を受けようとする期間

(4) 前各号に掲げるもののほか、規則で定める事項

6 法第15条の2第4項に規定する条例で定める書類は、猶予を受けようとする金額が50万円を超え、かつ、猶予を受けようとする期間が3月を超える場合には、施行令第6条の10の規定により提出すべき書類その他担保の提供に関し必要となる書類その他規則で定める書類とする。

7 法第15条の2第8項に規定する条例で定める期間は、20日とする。

(平27条例67・追加)

(職権による換価の猶予の手続等)

第10条の3 法第15条の5第2項において読み替えて準用する法第15条第3項及び第5項に規定する条例で定める方法は、法第15条の5第1項の規定による換価の猶予又は同条第2項において読み替えて準用する法第15条第4項の規定による換価の猶予期間の延長に係る金額(その納付又は納入を困難とする金額として施行令で定める額を限度とする。)をその猶予をする期間内の各月(知事がやむを得ない事情があると認めるときは、その期間内の知事が指定する月。以下同じ。)に分割して納付又は納入させるものとする。この場合において、滞納者の財産の状況その他の事情からみて、その猶予をする期間内の各月に納付させる金額が、それぞれの月において合理的かつ妥当なものとなるようにしなければならない。

3 法第15条の5の2第1項及び第2項に規定する条例で定める書類は、次に掲げる書類とする。

(2) 前号に掲げるもののほか、規則で定める書類

(平27条例67・追加)

(申請による換価の猶予の申請手続等)

第10条の4 法第15条の6第1項に規定する条例で定める期間は、6月とする。

2 法第15条の6第3項において読み替えて準用する法第15条第3項及び第5項に規定する条例で定める方法は、法第15条の6第1項の規定による換価の猶予又は同条第3項において読み替えて準用する法第15条第4項の規定による換価の猶予期間の延長に係る金額(その納付又は納入を困難とする金額として施行令で定める額を限度とする。)をその猶予をする期間内の各月(知事がやむを得ない事情があると認めるときは、その期間内の知事が指定する月。以下同じ。)に分割して納付又は納入させるものとする。この場合において、滞納者の財産の状況その他の事情からみて、その猶予をする期間内の各月に納付させる金額が、それぞれの月において合理的かつ妥当なものとなるようにしなければならない。

4 法第15条の6の2第1項に規定する条例で定める事項は、次に掲げる事項とする。

(1) 徴収金を一時に納付し、又は納入することにより事業の継続又は生活の維持が困難となる事情の詳細

(2) 第10条の2第1項第2号から第4号までに掲げる事項

(3) 前各号に掲げるもののほか、規則で定める事項

5 法第15条の6の2第1項及び第2項に規定する条例で定める書類は、次に掲げる書類とする。

(1) 第10条の2第2項第2号及び第3号に掲げる書類

(2) 前号に掲げるもののほか、規則で定める書類

6 法第15条の6の2第2項に規定する条例で定める事項は、次に掲げる事項とする。

(1) 第10条の2第5項第1号から第3号までに掲げる事項

(2) 前号に掲げるもののほか、規則で定める事項

7 法第15条の6の2第3項において準用する法第15条の2第8項に規定する期間は、20日とする。

(平27条例67・追加)

(担保を徴する必要がない場合)

第11条 法第16条第1項に規定する条例で定める場合は、猶予に係る金額が50万円以下である場合、猶予期間が3月以内である場合又は担保を徴することができない特別の事情がある場合とする。

(平27条例67・全改)

第12条 削除

(平27条例67)

(公示送達)

第13条 法第20条の2の規定による公示送達は、課税地を所轄する県税事務所の掲示場に掲示して行うものとする。

(昭34条例55・全改、昭43条例41・平10条例5・平17条例128・一部改正)

(災害等による期限の延長)

第14条 知事は、納税者等が災害その他やむを得ない理由により、申告、申請、請求その他書類の提出(審査請求に関するものを除く。)又は納付若しくは納入に関する期限までに、これらの行為をすることができないと認めるときは、法第20条の5の2第2項の規定の適用がある場合を除き、その理由のやんだ日から2月以内に限り、地域及び期日を指定して、当該期限を延長することができる。

(1) 年度及び税額

(2) 延長を必要とする理由

(3) その他知事において必要と認める事項

(昭38条例15・全改、平28条例12・平30条例45・平31条例51・一部改正)

第15条から第17条まで 削除

(昭38条例15)

第2章 普通税

第1節 県民税

(昭29条例15・全改)

(1) 県内に住所を有する個人

(2) 県内に事務所、事業所又は家屋敷を有する個人で当該事務所、事業所又は家屋敷を有する市町村内に住所を有しない者

(3) 県内に事務所又は事業所を有する法人

(4) 県内に寮、宿泊所、クラブその他これらに類する施設(「寮等」という。以下県民税について同じ。)を有する法人で県内に事務所又は事業所を有しないもの

(4)の2 法人課税信託(法人税法(昭和40年法律第34号)第2条第29号の2に規定する法人課税信託をいう。以下この節において同じ。)の引受けを行うことにより法人税を課される個人で県内に事務所又は事業所を有するもの

(5) 利子等の支払又はその取扱いをする者の営業所等で県内に所在するものを通じて利子等の支払を受ける個人

(6) 特定配当等の支払を受ける個人で当該特定配当等の支払を受けるべき日現在において県内に住所を有するもの

(7) 特定株式等譲渡対価等の支払を受ける個人で当該特定株式等譲渡対価等の支払を受けるべき日の属する年の1月1日現在において県内に住所を有するもの

2 法第25条第1項第2号に掲げる者で、収益事業(施行令第7条の4に規定する事業をいう。以下この条において同じ。)を行うもの又は法人課税信託の引受けを行うものに対する県民税は、前項の規定にかかわらず県内に当該収益事業又は法人課税信託の信託事務を行う事務所又は事業所を有するものに課する。

3 公益法人等(法人税法第2条第6号の公益法人等並びに防災街区整備事業組合、管理組合法人及び団地管理組合法人、マンション建替組合、マンション敷地売却組合及び敷地分割組合、地方自治法第260条の2第7項に規定する認可地縁団体、政党交付金の交付を受ける政党等に対する法人格の付与に関する法律(平成6年法律第106号)第7条の2第1項に規定する法人である政党等並びに特定非営利活動促進法(平成10年法律第7号)第2条第2項に規定する特定非営利活動法人をいう。)のうち法第25条第1項第2号に掲げる者以外のもの及び次項の規定により法人とみなされるものに対する法人税割(法人税法第74条第1項の申告書に係る法人税額を課税標準とする法人税割に限る。)は、第1項の規定にかかわらず、これらの者のうち県内に収益事業又は法人課税信託の信託事務を行う事務所又は事業所を有するものに課する。

4 法人でない社団又は財団で代表者又は管理人の定めがあり、かつ、収益事業を行うもの(当該社団又は財団で収益事業を廃止したものを含む。以下県民税について「人格のない社団等」という。)又は法人課税信託の引受けを行うものは、法人とみなして、この節の規定を適用する。

5 第1項第2号に掲げる者については、市町村民税を均等割により課する市町村ごとに一の納税義務があるものとして県民税を課する。

(昭29条例15・全改、昭31条例24・昭32条例21・昭36条例44・昭40条例13・昭49条例30・昭59条例19・昭62条例36・平4条例10・平7条例8・平10条例31、平11条例23・平12条例67・平14条例57・平15条例48・平15条例53・平16条例40・平19条例54・平20条例38・平20条例39・平25条例37・平26条例57・平30条例45・令2条例44・令6条例9・一部改正)

(1) 生活保護法(昭和25年法律第144号)の規定による生活扶助を受けている者

(2) 障害者、未成年者、寡婦又はひとり親(これらの者のうち、当該年度の初日の属する年の前年(以下この節において「前年」という。)の合計所得金額が135万円を超えるものを除く。)

3 法第295条第3項の規定により個人の市町村民税の均等割を課することができないこととされる者に対しては、当該均等割と併せて賦課徴収すべき個人の県民税の均等割を課さない。

(昭36条例44・追加、昭37条例1・昭39条例40・昭40条例13・昭41条例18・昭41条例20・昭42条例24・昭43条例24・昭44条例16・昭45条例35・昭46条例20・昭47条例26・昭48条例24・昭49条例30・昭50条例19・昭51条例25・昭52条例17・昭59条例19・昭62条例36・平元条例13・平6条例27・平16条例40・平17条例93・平20条例39・平30条例45・令2条例44・一部改正)

(平19条例54・追加、平20条例38・平21条例59・平24条例7・平27条例41・平29条例46・平30条例43・一部改正)

(法人の県民税の納税管理人)

第19条 法人の県民税の納税義務者は、県内に事務所、事業所又は寮等を有しなくなった場合においては、その日から10日以内に、納税に関する一切の事項を処理させるため、課税地所轄の県税事務所の管轄区域内に住所、居所、事務所若しくは事業所を有する者のうちから納税管理人を定めてこれを納税管理人申告書により知事に申告し、又は当該管轄区域外に住所、居所、事務所若しくは事業所を有する者のうち当該事項の処理につき便宜を有するものを納税管理人として定めることについて管轄区域外納税管理人申請書により知事に申請してその承認を受けなければならない。納税管理人を変更し、又は変更しようとする場合その他申告をし、又は承認を受けた事項に異動を生じた場合においても、また、同様とする。

2 前項の規定にかかわらず、当該納税義務者は、当該納税義務者に係る法人の県民税の徴収の確保に支障がないことについて納税管理人不要認定申請書により知事に申請してその認定を受けたときは、納税管理人を定めることを要しない。

(昭29条例15・全改、昭31条例24・昭43条例41・昭49条例30・平10条例5・平10条例21・平17条例128・平20条例38・一部改正)

(昭29条例15・全改、平10条例21・平20条例38・平23条例39・一部改正)

(所得割の課税標準)

第21条 所得割の課税標準は、前年の所得について算定した総所得金額、退職所得金額及び山林所得金額とする。

2 前項の総所得金額、退職所得金額又は山林所得金額は、法又は施行令に特別の定めがある場合を除くほか、それぞれ所得税法(昭和40年法律第33号)その他の所得税に関する法令の規定による所得税法第22条第2項又は第3項の総所得金額、退職所得金額又は山林所得金額の計算の例によって算定する。ただし、同法第60条の2から第60条の4までの規定の例によらないものとする。

(昭36条例44・全改、昭41条例18・昭42条例24・平20条例39・平25条例37・平27条例44・一部改正)

(所得控除)

第22条 所得割の納税義務者については、前条の規定によって算定した総所得金額、退職所得金額又は山林所得金額から法第34条の規定により雑損控除額、医療費控除額、社会保険料控除額、小規模企業共済等掛金控除額、生命保険料控除額、地震保険料控除額、障害者控除額、寡婦控除額、ひとり親控除額、勤労学生控除額、配偶者控除額、配偶者特別控除額、扶養控除額、特定親族特別控除額及び基礎控除額を控除する。

(平2条例27・全改、平16条例40・平18条例71・平20条例39・令2条例44・令7条例47・一部改正)

(所得割の税率)

第23条 所得割の額は、課税総所得金額、課税退職所得金額及び課税山林所得金額の合計額に、100分の4を乗じて得た金額とする。

(昭36条例44・全改、昭37条例1・昭41条例18・昭49条例30・昭62条例36・平元条例13・平3条例23・平7条例8・平9条例31・平18条例71・平20条例39・一部改正)

(1) 当該納税義務者の前条第2項に規定する課税総所得金額、課税退職所得金額及び課税山林所得金額の合計額(以下この条において「合計課税所得金額」という。)が200万円以下である場合 次に掲げる金額のうちいずれか少ない金額の100分の2に相当する金額

1 障害者である所得割の納税義務者又は障害者である同一生計配偶者若しくは扶養親族(同居特別障害者である同一生計配偶者及び扶養親族を除く。)を有する所得割の納税義務者 | ア イに掲げる場合以外の場合 当該障害者1人につき1万円 イ 当該障害者が特別障害者である場合 当該特別障害者1人につき10万円 |

2 同居特別障害者である同一生計配偶者又は扶養親族を有する所得割の納税義務者 | 当該同居特別障害者1人につき22万円 |

3 寡婦又はひとり親で施行令で定めるものである所得割の納税義務者 | 1万円 |

4 ひとり親で施行令で定めるものである所得割の納税義務者 | 5万円 |

5 勤労学生である所得割の納税義務者 | 1万円 |

6 控除対象配偶者を有する所得割の納税義務者 | ア イに掲げる場合以外の場合 5万円(当該納税義務者の前年の合計所得金額が900万円を超え950万円以下である場合には4万円、当該納税義務者の前年の合計所得金額が950万円を超え1,000万円以下である場合には2万円) イ 当該控除対象配偶者が老人控除対象配偶者である場合 10万円(当該納税義務者の前年の合計所得金額が900万円を超え950万円以下である場合には6万円、当該納税義務者の前年の合計所得金額が950万円を超え1,000万円以下である場合には3万円) |

7 自己と生計を一にする法第34条第1項第10号の2に規定する配偶者(前年の合計所得金額が55万円未満である者に限る。)で控除対象配偶者に該当しないものを有する所得割の納税義務者(当該配偶者が同号に規定する所得割の納税義務者として同号の規定の適用を受けているものを除き、前年の合計所得金額が1,000万円以下であるものに限る。) | ア イに掲げる場合以外の場合 5万円(当該納税義務者の前年の合計所得金額が900万円を超え950万円以下である場合には4万円、当該納税義務者の前年の合計所得金額が950万円を超え1,000万円以下である場合には2万円) イ 当該配偶者の前年の合計所得金額が50万円以上55万円未満である場合 3万円(当該納税義務者の前年の合計所得金額が900万円を超え950万円以下である場合には2万円、当該納税義務者の前年の合計所得金額が950万円を超え1,000万円以下である場合には1万円) |

8 控除対象扶養親族(同居直系尊属である老人扶養親族を除く。)を有する所得割の納税義務者 | ア イ及びウに掲げる場合以外の場合 当該控除対象扶養親族1人につき5万円 イ 当該控除対象扶養親族が特定扶養親族である場合 当該特定扶養親族1人につき18万円 ウ 当該控除対象扶養親族が老人扶養親族である場合 当該老人扶養親族1人につき10万円 |

9 同居直系尊属である老人扶養親族を有する所得割の納税義務者 | 当該老人扶養親族1人につき13万円 |

イ 当該納税義務者の合計課税所得金額

イ 当該納税義務者の合計課税所得金額から200万円を控除した金額

(平18条例71・全改、平20条例39・平22条例36・平29条例46・平30条例45・令2条例44・一部改正)

(寄附金税額控除)

第24条の2 所得割の納税義務者が、前年中に次に掲げる寄附金を支出し、当該寄附金の額の合計額(当該合計額が前年の総所得金額、退職所得金額及び山林所得金額の合計額の100分の30に相当する金額を超える場合には、当該100分の30に相当する金額)が2,000円を超える場合には、その超える金額の100分の4に相当する金額(当該納税義務者が前年中に法第37条の2第2項に規定する特例控除対象寄附金を支出し、当該特例控除対象寄附金の額の合計額が2,000円を超える場合には、当該100分の4に相当する金額に特例控除額を加算した金額。以下この項において「控除額」という。)を当該納税義務者の第23条及び前条の規定を適用した場合の所得割の額から控除するものとする。この場合において、当該控除額が当該所得割の額を超えるときは、当該控除額は、当該所得割の額に相当する金額とする。

(1) 都道府県、市町村又は特別区に対する寄附金(当該納税義務者がその寄附によって設けられた設備を専属的に利用することその他特別の利益が当該納税義務者に及ぶと認められるものを除く。)

(2) 社会福祉法(昭和26年法律第45号)第113条第2項に規定する共同募金会(その主たる事務所を県内に有するものに限る。)に対する寄附金又は日本赤十字社に対する寄附金(県内に事務所を有する日本赤十字社の支部において収納されたものに限る。)で、施行令第7条の17に規定するもの

(3) 所得税法第78条第2項第2号及び第3号に掲げる寄附金(同条第3項の規定により特定寄附金とみなされるものを含む。)並びに租税特別措置法第41条の18の2第2項に規定する特定非営利活動に関する寄附金のうち、次に掲げるもの(前号に掲げる寄附金に該当するものを除く。)

ア 賦課期日現在において県内に主たる事務所を有する法人又は団体に対する寄附金

イ 公益信託に係る主務官庁の権限に属する事務の処理等に関する政令(平成4年政令第162号)第1条の規定により主務官庁の権限に属する事務を知事又は教育委員会が行うこととされた同条に規定する公益信託の信託財産とするために支出した金銭

195万円以下の金額 | 100分の85 |

195万円を超え330万円以下の金額 | 100分の80 |

330万円を超え695万円以下の金額 | 100分の70 |

695万円を超え900万円以下の金額 | 100分の67 |

900万円を超え1,800万円以下の金額 | 100分の57 |

1,800万円を超え4,000万円以下の金額 | 100分の50 |

4,000万円を超える金額 | 100分の45 |

(平20条例39・追加、平23条例39・平26条例57・平27条例41・平29条例46・令元条例1・一部改正)

(外国税額控除)

第24条の3 所得割の納税義務者が、外国の法令により課される所得税又は道府県民税の所得割、利子割、配当割及び株式等譲渡所得割若しくは市町村民税の所得割に相当する税(所得税法第2条第1項第5号に規定する非居住者であった期間を有する者の当該期間内に生じた所得につき課されるものにあっては、同法第161条第1項第1号に掲げる国内源泉所得につき外国の法令により課されるものに限る。以下この条において「外国の所得税等」という。)を課された場合において、当該外国の所得税等の額のうち所得税法第95条第1項の控除限度額及び同法第165条の6第1項の控除限度額の合計額を超える額があるときは、施行令第7条の19第3項及び第4項の規定により計算した額を限度として、同条の規定により、当該超える金額(同条に規定する金額に限る。)をその者の第23条及び前2条の規定を適用した場合の所得割の額から控除するものとする。

(平20条例39・追加、平26条例57・一部改正)

(配当割額又は株式等譲渡所得割額の控除)

第24条の4 所得割の納税義務者が、法第32条第13項に規定する確定申告書に記載した特定配当等に係る所得の金額の計算の基礎となった特定配当等の額について第36条の9から第36条の14までの規定により配当割額を課された場合又は法第32条第15項に規定する確定申告書に記載した特定株式等譲渡所得金額(租税特別措置法第37条の11の4第2項に規定する源泉徴収選択口座内調整所得金額をいう。以下この条及び第36条の15において同じ。)に係る所得の金額の計算の基礎となった特定株式等譲渡所得金額について第36条の15から第36条の20までの規定により株式等譲渡所得割額を課された場合には、当該配当割額又は当該株式等譲渡所得割額に5分の2を乗じて得た金額を、その者の第23条及び前3条の規定を適用した場合の所得割の額から控除するものとする。

(平20条例39・追加、平25条例37・平29条例40・令4条例30・一部改正)

(個人の均等割の税率)

第25条 個人の均等割の税率は、1,000円とする。

(昭29条例15・全改、昭51条例25・昭55条例24・昭60条例28・平8条例32・一部改正)

(個人の県民税の賦課徴収)

第25条の2 個人の県民税の賦課徴収は、法第739条の5の規定による場合を除くほか、市町村が当該市町村の個人の市町村民税の賦課徴収(均等割の税率の軽減を除く。)の例により、当該市町村の個人の市町村民税の賦課徴収と併せて行うものとする。

2 知事は、市町村が前項の規定によって行う個人の県民税の賦課徴収に関する事務の執行について、市町村に対し、必要な援助を行うものとする。

(昭36条例44・追加、昭49条例30・令元条例5・一部改正)

(個人の県民税の申告等)

第25条の3 第18条第1項第1号の者のうち法第317条の2第1項から第4項までの規定に基づく市町村民税に関する申告書を提出するものは、当該申告書と併せて法第45条の2の規定に基づく県民税に関する申告書を賦課期日現在における住所所在地の市町村長に提出しなければならない。

2 第18条第1項第1号の者が前年分の所得税につき所得税法第2条第1項第37号の確定申告書(以下この条において「確定申告書」という。)を提出した場合(施行令で定める場合を除く。)には、この節の規定の適用については、当該確定申告書が提出された日に前項の規定による申告書が提出されたものとみなす。ただし、同日前に当該申告書が提出された場合は、この限りでない。

(昭36条例44・追加、昭41条例18・昭42条例24・昭44条例16・昭49条例30・平20条例39・一部改正)

(個人の県民税の賦課期日)

第26条 個人の県民税の賦課期日は、当該年度の初日の属する年の1月1日とする。

(昭29条例15・全改)

(昭41条例20・追加、平元条例13・平20条例39・一部改正)

(分離課税に係る所得割の課税標準)

第26条の3 分離課税に係る所得割の課税標準は、その年中の退職所得の金額とする。

2 前項の退職所得の金額は、所得税法第30条第2項に規定する退職所得の金額の計算の例によって算定する。

(昭41条例20・追加)

(分離課税に係る所得割の税率)

第26条の4 分離課税に係る所得割の税率は、100分の4とする。

(平18条例71・全改)

(退職所得申告書)

第26条の5 退職手当等の支払を受ける者は、その支払を受ける時までに、法第328条の7第1項の規定による申告書と併せて、法第50条の7の規定による申告書を、その退職手当等の支払者を経由して、その退職手当等の支払を受けるべき日の属する年の1月1日現在における住所所在地の市町村長に提出しなければならない。

(昭41条例20・追加、昭49条例30・一部改正)

(個人の県民税の賦課徴収に関する報告)

第27条 市町村長は、当該年度分として決定した個人の県民税に関し、次に掲げる事項を個人の県民税の賦課状況報告書により、当該年度の6月30日までに、知事に報告しなければならない。

(1) 個人の県民税の納税義務者の数

(2) 個人の県民税及び個人の市町村民税の均等割の調定額の総額

(3) 個人の県民税及び個人の市町村民税の所得割の調定額の総額

(4) 個人の県民税の課税額、個人の市町村民税の課税額及び森林環境税の課税額の合計額に対する個人の県民税の課税額の割合

2 市町村長は、前項各号に掲げる事項に関し、当該年度の3月31日現在における状況を個人の県民税の賦課状況報告書(変更に係る分)により、当該年度の翌年度の4月30日までに知事に報告しなければならない。

3 市町村長は、個人の県民税の徴収状況に関し、毎月末現在における状況について、次に掲げる事項を個人の県民税の徴収状況報告書により、翌月20日までに知事に報告しなければならない。

(1) 個人の県民税及び個人の市町村民税に係る徴収金の合計額

4 市町村長は、個人の県民税の滞納の状況に関し、当該年度の翌年度の5月31日現在における状況について、次に掲げる事項を個人の県民税の滞納状況報告書により、当該年度の翌年度の6月30日までに知事に報告しなければならない。

(1) 滞納の件数及びこれに係る税額の合計額

(2) 徴収猶予の件数及びこれに係る税額の合計額

(3) 換価の猶予の件数及びこれに係る税額の合計額

(4) 滞納処分の執行の停止の件数及びこれに係る税額の合計額

5 知事は、必要がある場合には、前4項に規定するもののほか、市町村長に対し、個人の県民税の賦課徴収に関し、必要な事項の報告を求めることができる。

(昭29条例15・全改、昭34条例55・昭36条例44・昭52条例19・平20条例39・平30条例45・令5条例43・一部改正)

(個人の県民税に係る徴収金又は森林環境税に係る徴収金の払込等の手続)

第28条 市町村が法第739条の4第2項及び施行令第57条の4の2の規定により個人の県民税に係る徴収金又は森林環境税に係る徴収金(法第17条の2の2第1項第1号に規定する森林環境税に係る徴収金をいう。)を県に払い込む場合には、払込書によらなければならない。

(昭29条例15・全改、昭34条例55・昭52条例19・令5条例29・一部改正)

第29条 削除

(昭36条例44)

(個人の県民税に係る徴収取扱費の交付)

第30条 個人の県民税に係る徴収金を賦課徴収した市町村に対しては、徴収取扱費として次に掲げる金額の合計額を交付する。

(1) 各年度において賦課決定(既に賦課していた税額を変更するものを除く。)をされた個人の県民税の納税義務者の数を3,000円に乗じて得た金額

(2) 市町村が徴収した個人の県民税に係る徴収金を法第17条又は法第17条の2の規定により市町村が還付し、又は充当した場合における当該徴収金に係る過誤納金に相当する金額

(3) 法第17条の4の規定により市町村が加算した前号の過誤納金に係る還付加算金に相当する金額

(4) 法第41条第1項においてその例によることとされた法第321条第2項の規定により市町村が交付した個人の県民税の納期前の納付に対する報奨金の額に相当する金額

2 市町村長は、4月末日までに前年度における事実に基づき、個人の県民税の徴収取扱費計算書により、前項の徴収取扱費の額を算定し、当該計算書を知事に送付しなければならない。

3 徴収取扱費は、毎年度、次の表の左欄に掲げる時期に、それぞれ右欄に定める額を交付する。ただし、8月、11月及び2月において交付すべき額については、当該年度分として交付すべき額が前年度に比して著しく増加し、又は減少することとなると認められる市町村に対しては、当該交付すべき額を増減して交付することができる。

交付時期 | 交付すべき額 |

5月 | 第1項に定める額から前年度の8月、11月及び2月に交付した額(第5項の規定により、交付すべき額に加算し、又は減額した額を除く。)を控除した額 |

8月、11月及び2月 | 前年度の個人の県民税の納税義務者の数を750円に乗じて得た額 |

4 市町村長は、第2項に規定する徴収取扱費の額の算定に錯誤があったことを発見したときは、規則で定めるところにより、遅滞なく、知事に報告しなければならない。

5 徴収取扱費を市町村に交付した後において、その交付した額の算定に錯誤があったため、交付した額を増加し、又は減少する必要が生じたときは、当該錯誤があったことを発見した日以後に到来する交付時期のうち知事が定める交付時期において、当該市町村に交付すべき額に当該錯誤に係る額を加算し、又は当該交付すべき額から当該錯誤に係る額を減額するものとする。

(昭29条例15・全改、昭31条例18・昭31条例24・昭34条例55・昭36条例44・昭37条例1・昭38条例15・昭40条例13・昭41条例20・昭49条例30・昭51条例26・昭62条例36・平18条例71・平20条例39・平30条例45・令元条例5・一部改正)

(法人税割の税率)

第31条 法人税割の税率は、100分の1とする。

(昭29条例15・全改、昭30条例25・昭40条例13・昭41条例18・昭45条例35・昭49条例30・昭56条例22・平26条例57・平28条例52・一部改正)

法人の区分 | 税率 |

(1) 次に掲げる法人 ア 法人税法第2条第5号の公共法人及び第18条第3項に規定する公益法人等のうち、法第25条第1項の規定により均等割を課することができないもの以外のもの(法人税法別表第2に規定する独立行政法人で収益事業を行うものを除く。) イ 人格のない社団等 ウ 一般社団法人(非営利型法人(法人税法第2条第9号の2に規定する非営利型法人をいう。以下この号において同じ。)に該当するものを除く。)及び一般財団法人(非営利型法人に該当するものを除く。) エ 保険業法(平成7年法律第105号)に規定する相互会社以外の法人で資本金の額又は出資金の額を有しないもの(アからウまでに掲げる法人を除く。) オ 資本金等の額(法第23条第1項第4号の2に規定する資本金等の額をいう。以下この表において同じ。)を有する法人(法人税法別表第2に規定する独立行政法人で収益事業を行わないもの及びエに掲げる法人を除く。以下この表において同じ。)で資本金等の額が1,000万円以下であるもの | 年額 2万円 |

(2) 資本金等の額を有する法人で資本金等の額が1,000万円を超え1億円以下であるもの | 年額 5万円 |

(3) 資本金等の額を有する法人で資本金等の額が1億円を超え10億円以下であるもの | 年額 13万円 |

(4) 資本金等の額を有する法人で資本金等の額が10億円を超え50億円以下であるもの | 年額 54万円 |

(5) 資本金等の額を有する法人で資本金等の額が50億円を超えるもの | 年額 80万円 |

2 前項に定める均等割の額は、当該均等割の額に、法第52条第2項第1号の法人税額の課税標準の算定期間若しくは同項第2号の期間又は同項第3号の期間中において事務所、事業所又は寮等を有していた月数を乗じて得た額を12で除して算定する。この場合における月数は、暦に従って計算し、1月に満たないときは1月とし、1月に満たない端数を生じたときは切り捨てる。

(昭29条例15・全改、昭31条例24・昭42条例24・昭49条例30・昭51条例25・昭52条例17・昭53条例27・昭56条例20・昭58条例16・昭59条例19・平6条例27・平10条例31・平14条例57・平18条例61・平20条例38・平22条例36・平27条例41・平30条例43・令2条例44・一部改正)

(1) 法人税法第71条第1項(同法第72条第1項の規定が適用される場合を含む。)、第74条第1項、第88条(同法第145条の5において準用する場合を含む。)、第89条(同法第145条の5において準用する場合を含む。)、第144条の3第1項(同法第144条の4第1項の規定が適用される場合を含む。)又は第144条の6第1項の規定により法人税に係る申告書を提出する義務がある法人は、当該申告書の提出期間

(2) 公共法人等(法人税法第2条第5号の公共法人及び第18条第3項に規定する公益法人等で均等割のみを課されるものをいう。)は、毎年4月1日から同月30日までの間

(昭29条例15・全改、昭37条例1・昭40条例13・昭41条例18・昭42条例24・昭49条例30・昭50条例21・平12条例67・平12条例75・平13条例36・平16条例81・平19条例54・平20条例38・平22条例36・平26条例57・平30条例43・一部改正)

(法人の県民税に係る不足税額等の納付手続)

第34条 法人の県民税の納税者は、法第55条第4項の規定による更正又は決定の通知を受けた場合においては、当該不足税額(更正による不足税額又は決定による税額をいう。)及びその延滞金を納付書によって納付しなければならない。

(昭29条例15・全改、昭41条例18・昭49条例30・平20条例38・一部改正)

(法人の県民税の減免)

第35条 知事は、法人の県民税の納税者が次の各号のいずれかに該当する場合において、県民税の減免を必要とすると認める者に限り、当該納税者の申請により、県民税を減免することができる。

(1) 天災その他の災害により甚大な損害を受けたとき。

(2) 前号に掲げるもののほか、特別の事情があるとき。

2 前項の規定によって県民税の減免を受けようとする者は、納期限前7日までに、次に掲げる事項を記載した申請書に、減免を受けようとする理由を証明する書類を添付してこれを知事に提出しなければならない。

(1) 申請者の住所、名称及び法人番号(行政手続における特定の個人を識別するための番号の利用等に関する法律(平成25年法律第27号)第2条第16項に規定する法人番号をいう。以下同じ。)(法人番号を有しない者にあっては、住所及び名称)

(2) 減免を受けようとする理由

(3) その他知事において必要があると認める事項

(平23条例31・全改、平27条例67・令6条例59・一部改正)

(法人の県民税の課税免除)

第36条 知事は、次の各号のいずれかに該当するもののうち、法人税割を納付すべき者を除き、必要があると認める者に対し、法人の県民税を免除することができる。

(1) 公益社団法人及び公益財団法人並びに一般社団法人(非営利型法人(法人税法第2条第9号の2に規定する非営利型法人をいう。以下この号において同じ。)に該当するものに限る。)及び一般財団法人(非営利型法人に該当するものに限る。)

(2) 地方自治法第260条の2第7項に規定する認可地縁団体

(3) 特定非営利活動促進法第2条第2項に規定する特定非営利活動法人

(4) 前各号に掲げるもののほか、営利を目的としない法人で規則で定めるもの

2 前項の規定によって法人の県民税の免除を受けようとする者は、次に掲げる事項を記載した申請書に免除を受けようとする理由を証明するに足りる書類を添付して知事に提出しなければならない。

(1) 住所及び氏名又は名称

(2) 免除を受けようとする理由

(3) その他知事において必要があると認める事項

3 第1項の規定によって法人の県民税の免除を受けた者は、その理由が消滅した場合においては、直ちにその旨を知事に申告しなければならない。

(昭29条例15・全改、昭32条例21・昭36条例44・昭49条例30・昭49条例40・昭60条例31・平4条例10・平7条例8・平10条例31・平15条例48・平20条例38・平20条例39・一部改正)

(利子割の課税標準)

第36条の2 利子割の課税標準は、支払を受けるべき利子等の額とする。

2 前項の利子等の額は、所得税法その他の所得税に関する法令の規定の例によって算定する。

(昭62条例36・追加)

(利子割の税率)

第36条の3 利子割の税率は、100分の5とする。

(昭62条例36・追加)

(利子割の徴収の方法)

第36条の4 利子割の徴収については、特別徴収の方法による。

(昭62条例36・追加)

(利子割の特別徴収義務者)

第36条の5 利子割の特別徴収義務者は、利子等の支払又はその取扱いをする者で県内に法第24条第8項に規定する営業所等を有するものとする。

(昭62条例36・追加)

(利子割の特別徴収の手続)

第36条の6 利子割の特別徴収義務者は、利子等の支払の際(特別徴収義務者が利子等の支払を取り扱う者である場合には、当該取扱いに係る利子等の交付の際)、その利子等について利子割を徴収しなければならない。

2 利子割の特別徴収義務者は、利子割の徴収の日の属する月の翌月の10日までに、法第71条の10第2項の規定による納入申告書に同項の規定による計算書を添付して知事に提出し、及びその納入金を納入書によって納入しなければならない。

(昭62条例36・追加、平20条例39・一部改正)

(営業所等設置等の届出)

第36条の7 利子等の支払又はその取扱いをする者は、県内に法第24条第8項に規定する営業所等を設けた場合においては、当該営業所等を設けた日から15日以内に、次の各号に掲げる事項を記載した届出書を知事に提出しなければならない。

(1) 届出者の所在地、名称及び法人番号(法人番号を有しない者にあっては、所在地及び名称)

(2) 当該営業所等の所在地及び名称

(3) 当該営業所等において行う支払の事務(支払に関連を有する事務を含む。)又は支払の取扱いの事務に係る法第23条第1項第14号の利子等の種別

(4) その他参考となるべき事項

(昭62条例36・追加、平20条例39・平27条例67・平28条例52・一部改正)

(利子割に係る不足金額等の納入手続)

第36条の8 利子割の特別徴収義務者は、法第71条の11第4項の規定による更正若しくは決定の通知又は法第71条の14第7項の規定による過少申告加算金額若しくは不申告加算金額の決定の通知若しくは法第71条の15第5項の規定による重加算金額の決定の通知を受けた場合には、当該不足金額(更正による納入金額の不足額又は決定による納入金額をいう。)及びその延滞金又は過少申告加算金若しくは不申告加算金若しくは重加算金を納入書により納入しなければならない。

(昭62条例36・追加、平15条例53・平20条例39・平28条例52・令5条例29・一部改正)

(配当割の課税標準)

第36条の9 配当割の課税標準は、支払を受けるべき特定配当等の額とする。

2 前項の特定配当等の額は、所得税法その他の所得税に関する法令の規定の例によって算定する。

(平15条例53・追加)

(配当割の税率)

第36条の10 配当割の税率は、100分の5とする。

(平15条例53・追加)

(配当割の徴収の方法)

第36条の11 配当割の徴収については、特別徴収の方法による。

(平15条例53・追加)

(平15条例53・追加、平20条例39・平25条例37・平27条例44・一部改正)

(配当割の特別徴収の手続)

第36条の13 配当割の特別徴収義務者は、特定配当等の支払の際(特別徴収義務者が国外特定配当等、上場株式等の配当等又は償還金に係る差益金額の支払を取り扱う者である場合には、当該取扱いに係る国外特定配当等、上場株式等の配当等又は償還金に係る差益金額の交付の際)、その特定配当等について配当割を徴収しなければならない。

2 配当割の特別徴収義務者は、配当割の徴収の日の属する月の翌月の10日までに、法第71条の31第2項の規定による納入申告書に同項の規定による計算書を添付して知事に提出し、及びその納入金を納入書によって納入しなければならない。

(平15条例53・追加、平20条例39・平25条例37・一部改正)

(配当割に係る不足金額等の納入手続)

第36条の14 配当割の特別徴収義務者は、法第71条の32第4項の規定による更正若しくは決定の通知又は法第71条の35第8項の規定による過少申告加算金額若しくは不申告加算金額の決定の通知若しくは法第71条の36第5項の規定による重加算金額の決定の通知を受けた場合には、当該不足金額(更正による納入金額の不足額又は決定による納入金額をいう。)及びその延滞金又は過少申告加算金若しくは不申告加算金若しくは重加算金を納入書により納入しなければならない。

(平15条例53・追加、平20条例39・平28条例52・令5条例29・一部改正)

(株式等譲渡所得割の課税標準)

第36条の15 株式等譲渡所得割の課税標準は、特定株式等譲渡所得金額とする。

(平15条例53・追加、平25条例37・一部改正)

(株式等譲渡所得割の税率)

第36条の16 株式等譲渡所得割の税率は、100分の5とする。

(平15条例53・追加)

(株式等譲渡所得割の徴収の方法)

第36条の17 株式等譲渡所得割の徴収については、特別徴収の方法による。

(平15条例53・追加)

(株式等譲渡所得割の特別徴収義務者)

第36条の18 株式等譲渡所得割の特別徴収義務者は、選択口座が開設されている租税特別措置法第37条の11の3第3項第1号に規定する金融商品取引業者等で特定株式等譲渡対価等の支払を受けるべき日の属する年の1月1日現在において県内に住所を有する個人に対して当該特定株式等譲渡対価等の支払をするものとする。

(平15条例53・追加、平16条例40・平19条例54・平25条例37・一部改正)

(株式等譲渡所得割の特別徴収の手続)

第36条の19 株式等譲渡所得割の特別徴収義務者は、特定株式等譲渡対価等の支払をする際、株式等譲渡所得割を徴収しなければならない。

2 株式等譲渡所得割の特別徴収義務者は、株式等譲渡所得割の徴収の日の属する年の翌年の1月10日(施行令第9条の20第1項各号に掲げる場合にあっては、当該各号に定める日)までに、法第71条の51第2項の規定による納入申告書に同項の規定による計算書を添付して知事に提出し、及びその納入金を納入書によって納入しなければならない。

3 株式等譲渡所得割の特別徴収義務者は、租税特別措置法第37条の11の4第3項に規定する場合には、その都度、同項に規定する満たない部分の金額又は同項に規定する特定費用の金額(当該特定費用の金額が選択口座においてその年最後に行われた同条第2項に規定する対象譲渡等に係る同項に規定する源泉徴収口座内通算所得金額を超える場合には、その超える部分の金額を控除した金額)に100分の5を乗じて計算した金額に相当する株式等譲渡所得割を還付しなければならない。

(平15条例53・追加、平20条例39・平25条例37・令3条例33・一部改正)

(株式等譲渡所得割に係る不足金額等の納入手続)

第36条の20 株式等譲渡所得割の特別徴収義務者は、法第71条の52第4項の規定による更正若しくは決定の通知又は法第71条の55第8項の規定による過少申告加算金額若しくは不申告加算金額の決定の通知若しくは法第71条の56第5項の規定による重加算金額の決定の通知を受けた場合には、当該不足金額(更正による納入金額の不足額又は決定による納入金額をいう。)及びその延滞金又は過少申告加算金若しくは不申告加算金若しくは重加算金を納入書により納入しなければならない。

(平15条例53・追加、平20条例39・平28条例52・令5条例29・一部改正)

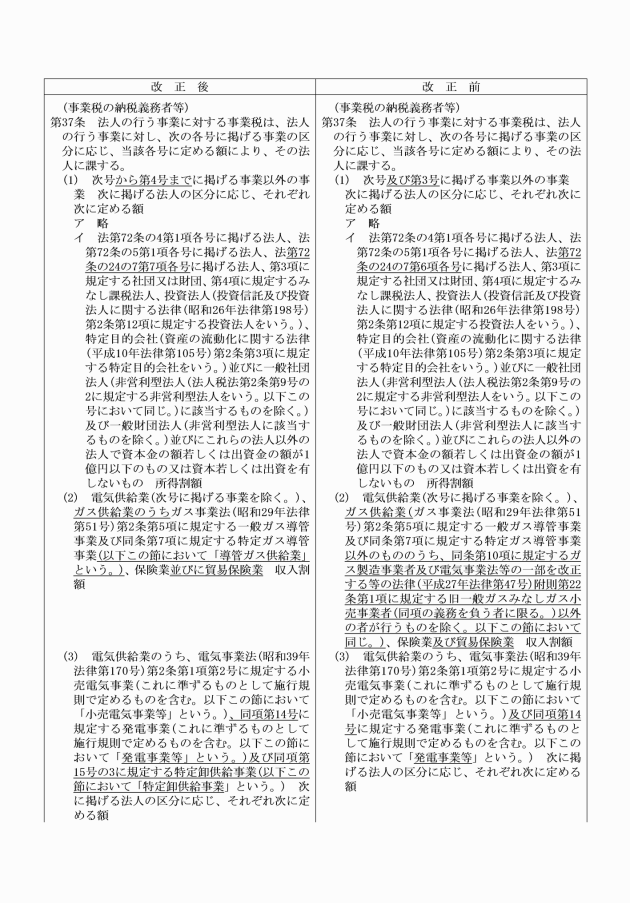

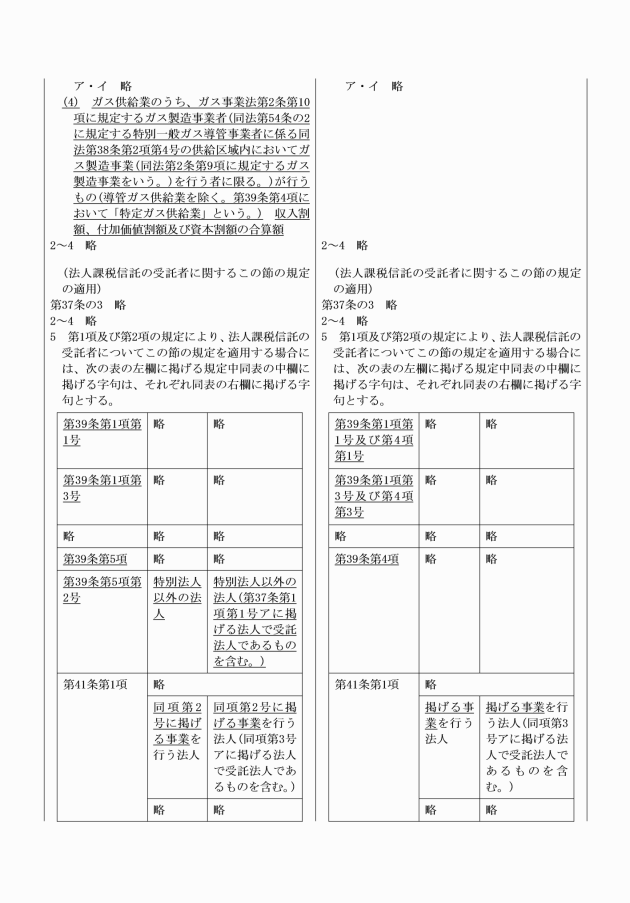

第2節 事業税

(昭29条例15・全改)

ア イに掲げる法人以外の法人 付加価値割額、資本割額及び所得割額の合計額

イ 法第72条の4第1項各号に掲げる法人、法第72条の5第1項各号に掲げる法人、法第72条の24の7第7項各号に掲げる法人、第3項に規定する社団又は財団、第4項に規定するみなし課税法人、投資法人(投資信託及び投資法人に関する法律(昭和26年法律第198号)第2条第12項に規定する投資法人をいう。)、特定目的会社(資産の流動化に関する法律(平成10年法律第105号)第2条第3項に規定する特定目的会社をいう。)並びに一般社団法人(非営利型法人(法人税法第2条第9号の2に規定する非営利型法人をいう。以下この号において同じ。)に該当するものを除く。)及び一般財団法人(非営利型法人に該当するものを除く。)並びにこれらの法人以外の法人で資本金の額若しくは出資金の額が1億円以下のもの又は資本若しくは出資を有しないもの 所得割額

(2) 電気供給業(次号に掲げる事業を除く。)、ガス供給業のうちガス事業法(昭和29年法律第51号)第2条第5項に規定する一般ガス導管事業及び同条第7項に規定する特定ガス導管事業(以下この節において「導管ガス供給業」という。)、保険業並びに貿易保険業 収入割額

(3) 電気供給業のうち、電気事業法(昭和39年法律第170号)第2条第1項第2号に規定する小売電気事業(これに準ずるものとして施行規則で定めるものを含む。以下この節において「小売電気事業等」という。)、同項第14号に規定する発電事業(これに準ずるものとして施行規則で定めるものを含む。以下この節において「発電事業等」という。)及び同項第15号の3に規定する特定卸供給事業(以下この節において「特定卸供給事業」という。) 次に掲げる法人の区分に応じ、それぞれ次に定める額

ア イに掲げる法人以外の法人 収入割額、付加価値割額及び資本割額の合算額

イ 第1号イに掲げる法人 収入割額及び所得割額の合算額

(4) ガス供給業のうち、ガス事業法第2条第10項に規定するガス製造事業者(同法第54条の2に規定する特別一般ガス導管事業者に係る同法第38条第2項第4号の供給区域内においてガス製造事業(同法第2条第9項に規定するガス製造事業をいう。)を行う者に限る。)が行うもの(導管ガス供給業を除く。第39条第4項において「特定ガス供給業」という。) 収入割額、付加価値割額及び資本割額の合算額

2 個人の行う事業に対する事業税は、法第72条の2に規定する個人の行う第1種事業、第2種事業及び第3種事業に対し、所得を課税標準として、その個人に課する。

3 法人でない社団又は財団で代表者又は管理人の定めがあり、かつ、収益事業(施行令第15条に規定する事業をいう。)又は法人課税信託(法人税法第2条第29号の2に規定する法人課税信託をいう。以下この節において同じ。)の引受けを行うもの(当該社団又は財団で収益事業を廃止したものを含む。)は、法人とみなして、この節において法人に関する規定をこれに適用する。

4 法人課税信託の引受けを行う個人(以下この節において「みなし課税法人」という。)には、第2項の規定により個人の行う事業に対する事業税を課するほか、法人とみなして、法人の行う事業に対する事業税を課する。

(昭29条例15・全改、昭30条例25・昭31条例24・昭32条例21・昭36条例44・昭49条例30・平15条例53・平18条例61・平19条例54・平20条例39・平29条例46・平30条例43・平30条例45・令2条例39・令3条例33・令4条例28・一部改正)

(1) 付加価値割 各事業年度の付加価値額

(2) 資本割 各事業年度の資本金等の額

(3) 所得割 各事業年度の所得

(4) 収入割 各事業年度の収入金額

(平15条例53・全改、平18条例61・平19条例54・平22条例36・平29条例46・令2条例39・令2条例44・一部改正)

3 第37条第1項第1号ア又は第3号アに掲げる法人で受託法人(法人課税信託の受託者である法人(その受託者が個人である場合には、当該受託者である個人)について、前2項の規定により、当該法人課税信託に係る信託資産等が帰属する者としてこの節の規定を適用する場合における当該受託者である法人をいう。以下この節において同じ。)である者に対しては、付加価値割及び資本割を課さない。

掲げる法人 | 掲げる法人で固有法人であるもの | |

その他の法人 | その他の法人(第37条第1項第1号アに掲げる法人で受託法人であるものを含む。) | |

合計額 | 合計額(受託法人であるものにあっては、アに掲げる金額) | |

法人で | 受託法人及び他の2以上の都道府県において事務所又は事業所を設けて事業を行う固有法人で | |

特別法人以外の法人 | 特別法人以外の法人(第37条第1項第1号アに掲げる法人で受託法人であるものを含む。) | |

第37条第1項第1号アに掲げる法人 | 第37条第1項第1号アに掲げる法人で固有法人であるもの | |

同号イに掲げる法人の所得割 | 同号イに掲げる法人(同号アに掲げる法人で受託法人であるものを含む。)の所得割 | |

同項第2号に掲げる事業を行う法人 | 同項第2号に掲げる事業を行う法人(同項第3号アに掲げる法人で受託法人であるものを含む。) | |

同項第3号アに掲げる法人 | 同項第3号アに掲げる法人で固有法人であるもの |

(平19条例54・追加、平24条例7・平29条例46・平30条例43・令2条例39・令2条例44・令3条例33・令4条例28・一部改正)

(法人の事業税の課税標準の区分経理の義務)

第38条 医療法人、医療施設(施行令第21条の8に規定するものを除く。)に係る事業を行う農業協同組合連合会(特定農業協同組合連合会を除く。)又は第37条の2第2項ただし書の規定により所得を算定しようとするもので事業税の納税義務がある法人は、当該法人の行う事業から生ずる所得について、法第72条の23第2項の規定によって、当該法人の行う事業に対する事業税の課税標準とすべき所得の計算上益金の額及び損金の額に算入されないものとされる部分をその他の部分と区分して経理しなければならない。

2 電気供給業、ガス供給業、保険業及び貿易保険業とその他の事業とを併せて行う法人で事業税の納税義務があるものは、それぞれの事業に関する経理を区分して行わなければならない。

3 事業税の納税義務者が法第72条の4第2項に規定する非課税事業とその他の事業とを併せて行う場合においては、当該事業から生ずる所得に関する経理を当該事業ごとに区分して行わなければならない。

(昭29条例15・全改、昭30条例25・昭31条例24・昭32条例21・昭41条例18・昭42条例24・昭49条例30・昭61条例22・平14条例57・平15条例53・平18条例61・平20条例39・平27条例44・平29条例46・令2条例39・令2条例44・令6条例51・一部改正)

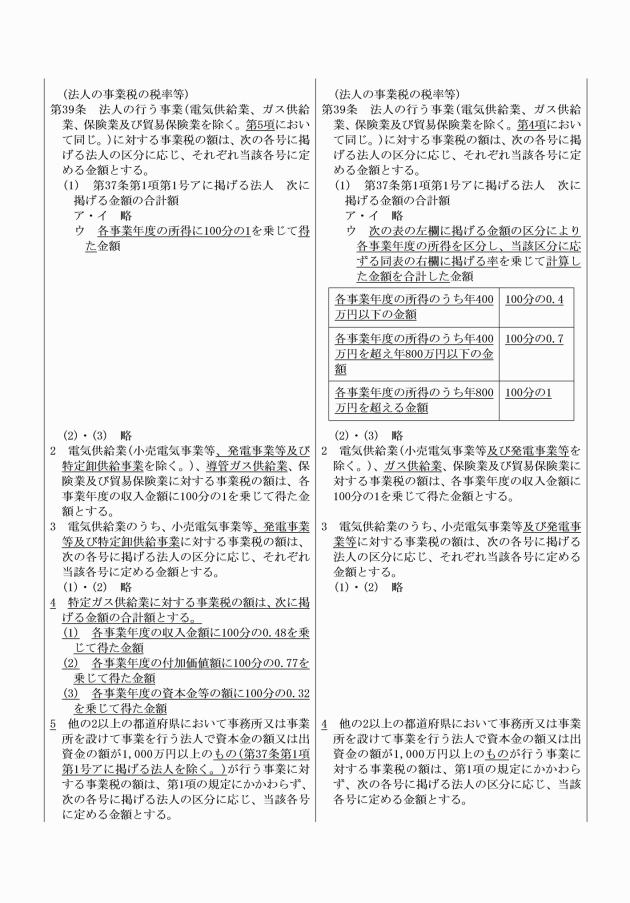

(1) 第37条第1項第1号アに掲げる法人 次に掲げる金額の合計額

ア 各事業年度の付加価値額に100分の1.2を乗じて得た金額

イ 各事業年度の資本金等の額に100分の0.5を乗じて得た金額

ウ 各事業年度の所得に100分の1を乗じて得た金額

各事業年度の所得のうち年400万円以下の金額 | 100分の3.5 |

各事業年度の所得のうち年400万円を超える金額 | 100分の4.9 |

各事業年度の所得のうち年400万円以下の金額 | 100分の3.5 |

各事業年度の所得のうち年400万円を超え年800万円以下の金額 | 100分の5.3 |

各事業年度の所得のうち年800万円を超える金額 | 100分の7 |

2 電気供給業(小売電気事業等、発電事業等及び特定卸供給事業を除く。)、導管ガス供給業、保険業及び貿易保険業に対する事業税の額は、各事業年度の収入金額に100分の1を乗じて得た金額とする。

(1) 第37条第1項第3号アに掲げる法人 次に掲げる金額の合計額

ア 各事業年度の収入金額に100分の0.75を乗じて得た金額

イ 各事業年度の付加価値額に100分の0.37を乗じて得た金額

ウ 各事業年度の資本金等の額に100分の0.15を乗じて得た金額

(2) 第37条第1項第3号イに掲げる法人 次に掲げる金額の合計額

ア 各事業年度の収入金額に100分の0.75を乗じて得た金額

イ 各事業年度の所得に100分の1.85を乗じて得た金額

4 特定ガス供給業に対する事業税の額は、次に掲げる金額の合計額とする。

(1) 各事業年度の収入金額に100分の0.48を乗じて得た金額

(2) 各事業年度の付加価値額に100分の0.77を乗じて得た金額

(3) 各事業年度の資本金等の額に100分の0.32を乗じて得た金額

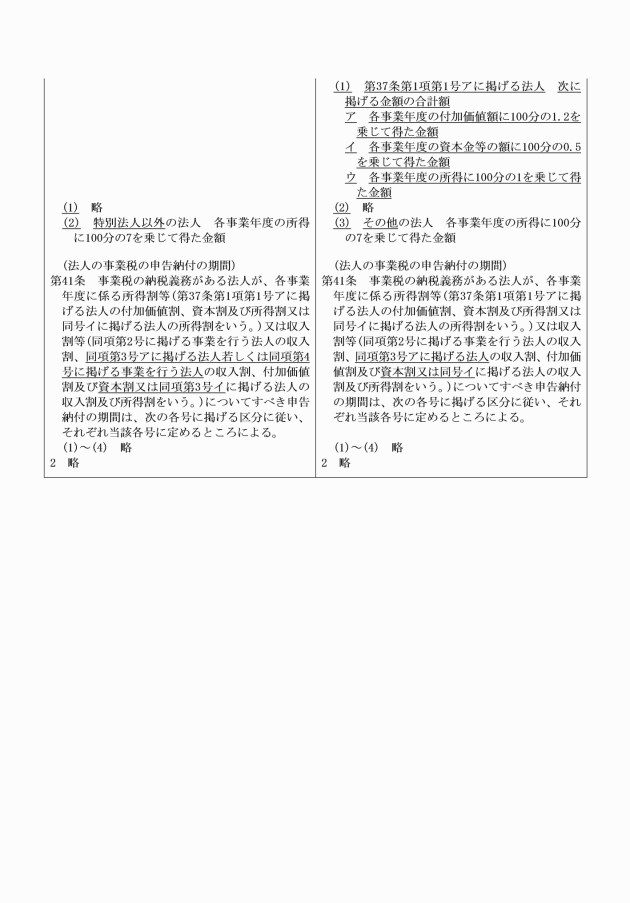

5 他の2以上の都道府県において事務所又は事業所を設けて事業を行う法人で資本金の額又は出資金の額が1,000万円以上のもの(第37条第1項第1号アに掲げる法人を除く。)が行う事業に対する事業税の額は、第1項の規定にかかわらず、次の各号に掲げる法人の区分に応じ、当該各号に定める金額とする。

(1) 特別法人 各事業年度の所得に100分の4.9を乗じて得た金額

(2) 特別法人以外の法人 各事業年度の所得に100分の7を乗じて得た金額

(昭29条例15・全改、昭30条例25・昭31条例24・昭32条例21・昭34条例28・昭36条例44・昭37条例1・昭39条例40・昭43条例24・昭49条例30・平10条例21・平12条例75・平15条例53・平18条例61・平18条例71・平19条例54・平20条例39・平22条例36・平27条例41・平28条例51・平29条例46・令元条例5・令2条例39・令3条例33・令4条例28・一部改正)

(法人の事業税の徴収の方法)

第40条 法人の行う事業に対する事業税の徴収については、申告納付の方法による。

(平15条例53・全改)

(1) 法第72条の25第1項又は法第72条の28第1項に規定する法人にあっては、各事業年度終了の日から2月以内(外国法人が法第72条の9第1項に規定する納税管理人の申告をしないで法の施行地に事務所又は事業所を有しないこととなる場合には、当該事業年度終了の日から2月を経過した日の前日と当該事務所又は事業所を有しないこととなる日とのいずれか早い日まで)。ただし、法第72条の25第2項から第5項までの規定によって知事(2以上の都道府県において事務所又は事業所を設けて事業を行う法人にあっては、主たる事務所又は事業所所在地の都道府県知事。以下この号において同じ。)の承認を受けた場合において、法第72条の25第2項の規定によって知事の承認を受けたときにあってはその指定した日まで、同条第3項の規定によって知事の承認を受けたときにあっては当該事業年度以後の各事業年度終了の日から3月以内(同項各号に掲げる場合に該当するときは、当該各号に定める期間内)、同条第4項の規定によって知事の承認を受けたときにあってはその指定した日まで、同条第5項の規定によって知事の承認を受けたときにあっては当該事業年度以後の各事業年度終了の日から4月以内(同項各号に掲げる場合に該当するときは、当該各号に定める期間内)

(2) 法第72条の26第1項に規定する法人にあっては、当該法人の当該事業年度(当該法人が通算子法人(法人税法第2条第12号の7に規定する通算子法人をいう。)である場合には、当該事業年度開始の日の属する当該法人に係る通算親法人(同条第12号の6の7に規定する通算親法人をいう。第4号において同じ。)の事業年度)開始の日以後6月を経過した日から2月以内

(3) 法第72条の29第1項の規定の適用を受ける法人にあっては、当該法人の当該事業年度終了の日から2月以内

(4) 法第72条の29第3項の規定の適用を受ける法人にあっては、当該法人の当該事業年度(当該法人が通算法人(法人税法第2条第12号の7の2に規定する通算法人をいう。)である場合には、当該法人に係る通算親法人の事業年度終了の日に終了するものを除く。)終了の日から1月以内(当該期間内に残余財産の最後の分配又は引渡しが行われるときは、その行われる日の前日まで)

(5) 法第72条の29第5項の規定の適用を受ける法人にあっては、当該法人の当該事業年度終了の日から2月以内

2 法第72条の31第3項の規定による修正申告書を提出する法人が当該修正申告書を提出すべき期間は、同項に規定する税務官署が更正又は決定の通知をした日から1月以内とする。

(昭29条例15・全改、昭33条例22・昭36条例44・昭37条例1・昭40条例13・昭49条例30・昭50条例19・平12条例75・平13条例36・平14条例57・平15条例53・平16条例40・平19条例54・平20条例38・平20条例39・平22条例36・平29条例40・平30条例45・令2条例39・令2条例44・令4条例28・令5条例24・一部改正)

(災害等による期限の延長に係る中間申告納付の特例)

第41条の2 法第20条の5の2第2項又は第14条の規定により、申告及び納付に関する期限が延長されたことにより、法第72条の26第1項の規定による申告納付(以下この条において「中間申告納付」という。)に係る期限と当該中間申告納付に係る事業年度の法第72条の28第1項の規定による申告納付に係る期限とが同一の日となる場合には、法第72条の26第1項の規定にかかわらず、当該中間申告納付をすることを要しない。

(平29条例40・追加、平31条例51・一部改正)

(法人の事業税の納付手続)

第42条 事業税の納税義務がある法人は、事業税の申告納付し、又は修正申告納付しようとする場合においては、税金を納付書によって納付しなければならない。

(昭29条例15・全改)

(法人の事業開始等の申告義務)

第42条の2 法第72条の2第1項、第4項、第5項又は第6項に規定する事業を開始した法人は、事業開始の日から15日以内に、次に掲げる事項を事業開始申告書により、定款の写しを添付して、知事に申告しなければならない。

(1) 住所、名称及び法人番号(法人番号を有しない者にあっては、住所及び名称)

(2) 事務所又は事業所の所在地及び名称

(3) 事業の種類

(4) 事業を開始し、又は事務所若しくは事業所を設けた年月日

(5) 前各号に掲げるもののほか、知事において必要があると認める事項

2 前項の規定により申告をした事項に変更を生じた場合、事業を廃止した場合又は事務所若しくは事業所を廃止した場合においては、その事実が発生した日から10日以内にその旨を申告しなければならない。

(平15条例53・追加、平19条例54・平20条例39・平27条例67・一部改正)

(法人の事業税の減免)

第42条の2の2 知事は、法人の事業税の納税者が次の各号のいずれかに該当する場合において、事業税の減免を必要とすると認める者に限り、当該納税者の申請により、事業税を減免することができる。

(1) 天災その他の災害により甚大な損害を受けたとき。

(2) 前号に掲げるもののほか、特別の事情があるとき。

2 前項の規定によって事業税の減免を受けようとする者は、納期限前7日までに、次に掲げる事項を記載した申請書に、減免を受けようとする理由を証明する書類を添付してこれを知事に提出しなければならない。

(1) 申請者の住所、名称及び法人番号(法人番号を有しない者にあっては、住所及び名称)

(2) 減免を受けようとする理由

(3) その他知事において必要があると認める事項

(平23条例31・全改、平27条例67・一部改正)

(第37条第1項第1号アに掲げる法人に係る法人の事業税の徴収猶予の申請)

第42条の2の3 法第72条の38の2第1項の規定による事業税の徴収の猶予を受けようとする法人は、次に掲げる事項を記載した申請書に、同項各号の規定のいずれかに該当する法人であることを証する書類を添付して、これを当該事業税の申告書と併せて、知事に提出しなければならない。この場合において、担保を提供する必要がないと知事が認める場合を除き、その猶予に係る金額に相当する法第16条第1項各号に掲げる担保を提供しなければならない。

(1) 徴収の猶予を受けようとする法人の所在地、名称及び法人番号(法人番号を有しない者にあっては、所在地及び名称)

(2) 徴収の猶予を受けようとする事業年度及び事業税額

(3) 徴収の猶予を受けようとする事業税額及び期間

(4) 徴収の猶予を必要とする理由

(5) 前各号に掲げるもののほか、知事において必要があると認める事項

2 法第72条の38の2第5項の規定による徴収の猶予の期間の延長を受けようとする法人は、次に掲げる事項を記載した申請書をその徴収の猶予を受けている期間の終了する日までに知事に提出しなければならない。

(1) 徴収の猶予の期間の延長を受けようとする法人の所在地、名称及び法人番号(法人番号を有しない者にあっては、所在地及び名称)

(2) 徴収の猶予を受けている事業税に係る事業年度、事業税額及び期間

(3) 徴収の猶予の期間の延長を受けようとする事業税額及び期間

(4) 徴収の猶予の期間の延長を必要とする理由

(5) 前各号に掲げるもののほか、知事において必要があると認める事項

3 前2項の規定は、法第72条の38の2第6項の規定による徴収の猶予の申請及び同条第7項において準用する同条第5項の規定による徴収の猶予の期間の延長の申請について準用する。

(平15条例53・追加、平20条例38・平27条例67・一部改正)

(法人の事業税の不足税額等の納付手続)

第42条の2の4 法人の事業税の納税者は、法第72条の42の規定による更正若しくは決定の通知又は法第72条の46第7項の規定による過少申告加算金額若しくは不申告加算金額の決定の通知若しくは法第72条の47第5項の規定による重加算金額の決定の通知を受けた場合には、当該不足税額(更正による不足税額又は決定による税額をいう。)及びその延滞金又は過少申告加算金若しくは不申告加算金若しくは重加算金を納付書により納付しなければならない。

(昭29条例15・追加、平15条例53・旧第42条の2繰下・一部改正、平19条例54・平28条例52・令5条例29・一部改正)

(個人の事業税の課税標準)

第42条の2の5 個人の行う事業に対する事業税の課税標準は、当該年度の初日の属する年の前年中における個人の事業の所得による。

2 個人が年の中途において事業を廃止した場合における事業税の課税標準は、前項に規定する所得によるほか、当該年の1月1日から事業の廃止の日までの個人の事業の所得による。

3 前2項の所得は、法第72条の49の12及び第72条の49の14の規定により算定する。

(平15条例53・追加、平24条例7・一部改正)

(個人の事業税の課税標準の区分経理の義務)

第42条の2の6 法第72条の2第10項第1号から第5号までに掲げる事業を行う個人で事業税の納税義務がある者は、当該個人の行う事業から生ずる所得について、法第72条の49の12第1項ただし書の規定によって、当該個人の事業税の課税標準とすべき所得の計算上総収入金額及び必要な経費に算入されないものとされる部分をその他の部分と区分して経理しなければならない。

2 事業税の納税義務者が法第72条の4第2項に規定する非課税事業とその他の事業とを併せて行う場合においては、当該事業から生ずる所得に関する経理を当該事業ごとに区分して行わなければならない。

(平15条例53・追加、平19条例49・平24条例7・一部改正)

(1) 第1種事業を行う個人 所得に100分の5を乗じて得た金額

(2) 第2種事業を行う個人 所得に100分の4を乗じて得た金額

(3) 第3種事業(次号に掲げるものを除く。)を行う個人 所得に100分の5を乗じて得た金額

(4) 第3種事業のうち法第72条の2第10項第5号及び第7号に掲げる事業を行う個人 所得に100分の3を乗じて得た金額

(平15条例53・追加、平19条例49・一部改正)

(個人の事業税の徴収の方法)

第42条の2の8 個人の行う事業に対する事業税の徴収については、普通徴収の方法による。

(平15条例53・追加)

(個人の事業税の納期)

第42条の3 個人の行う事業に対する事業税の納期は、次のとおりとする。ただし、知事が特に必要と認める場合においては、これと異なる納期を定めることができる。

前期 8月1日から同月31日まで

後期 11月1日から同月30日まで

2 個人の事業税額が1万円以下であるものについては、前項の規定にかかわらず、納期を8月1日から同月31日までとする。

3 年の中途において事業を廃止した場合における個人の行う事業に対する事業税は、前2項の規定にかかわらず、当該事業の廃止後(当該個人が当該年の1月1日から3月31日までの間において事業を廃止した場合においては、当該年の3月31日後)直ちに課するものとする。

(昭60条例6・全改、平20条例39・一部改正)

(個人の事業開始等の申告義務)

第42条の4 法第72条の2第3項に規定する事業を開始した者は、事業開始の日から15日以内に、次に掲げる事項を事業開始申告書により知事に申告しなければならない。

(1) 住所、氏名及び個人番号(行政手続における特定の個人を識別するための番号の利用等に関する法律第2条第5項に規定する個人番号をいう。以下同じ。)(個人番号を有しない者にあっては、住所及び氏名)

(2) 事務所又は事業所の所在地及び名称

(3) 事業の種類

(4) 事業を開始し又は事務所若しくは事業所を設けた年月日

(5) 前各号に掲げるもののほか、知事において必要があると認める事項

2 前項の規定により申告をした事項に変更を生じた場合、事業を廃止した場合又は事務所若しくは事業所を廃止した場合においては、その事実が発生した日から10日以内にその旨を申告しなければならない。

(昭29条例15・追加、昭49条例30・平15条例53・平20条例39・平27条例67・一部改正)

(個人の事業税の賦課徴収に関する申告等)

第42条の5 個人の行う事業に対する事業税の納税義務者で、法第72条の49の12第1項の規定によって計算した個人の事業の所得の金額が法第72条の49の14第1項の規定による控除額を超えるものは、毎年3月15日まで(年の中途において事業を廃止した場合においては、当該事業の廃止の日から1月以内(当該事業の廃止が納税義務者の死亡によるときは、4月以内))に、施行規則第6条の7に定める申告書を知事に提出しなければならない。

2 知事は、前項の規定により申告すべき事項のほか、個人の行う事業に対する事業税の賦課徴収に関し必要な事項の報告を求めることができる。

3 個人の行う事業に対する事業税の納税義務者が前年分の所得税につき所得税法第2条第1項第37号の確定申告書を提出し、又は県民税につき法第45条の2第1項の申告書を提出した場合(施行令第35条の4に規定する場合を除く。)には、この節の規定の適用については、当該申告書が提出された日に第1項の規定による申告がされたものとみなす。ただし、同日前に当該申告がされた場合は、この限りでない。

(昭36条例44・全改、昭40条例13・昭41条例18・昭41条例20・昭42条例24・昭42条例50・昭43条例24・昭44条例16・昭49条例30・平15条例53・平20条例39・平24条例7・平30条例45・一部改正)

(個人の事業税に係る不申告等に係る過料)

第42条の6 個人の行う事業に対する事業税の納税義務者が前条の規定によって申告し、又は報告すべき事項について正当な理由がなくて申告又は報告をしなかった場合においては、その者に対し、10万円以下の過料を科する。

(昭29条例15・追加、昭49条例30・平23条例39・一部改正)

(個人の事業税の減免)

第42条の6の2 知事は、個人の事業税の納税者が次の各号のいずれかに該当する場合において、事業税の減免を必要とすると認める者に限り、当該納税者の申請により、事業税を減免することができる。

(1) 生活保護法により生活扶助を受けているとき。

(2) 天災その他の災害により甚大な損害を受けたとき。

(3) 身体障害者、寡婦等で生活困難等特別の事情があるとき。

2 前項の規定によって事業税の減免を受けようとする者は、納期限前7日までに、次に掲げる事項を記載した申請書に、減免を受けようとする理由を証明する書類を添付してこれを知事に提出しなければならない。

(1) 申請者の住所、氏名及び個人番号(個人番号を有しない者にあっては、住所及び氏名)

(2) 年度、期別及び課税標準額並びに税額

(3) 減免を受けようとする理由

(平15条例53・追加、平27条例67・一部改正)

(事業税の納税管理人)

第42条の7 事業税の納税義務者は、県内に住所、居所、事務所又は事業所(以下この項において「住所等」という。)を有しない場合においては、その事実が生じた日から10日以内に、納税に関する一切の事項を処理させるため、課税地所轄の県税事務所の管轄区域内に住所等を有する者のうちから納税管理人を定めてこれを納税管理人申告書により知事に申告し、又は当該管轄区域外に住所等を有する者のうち当該事項の処理につき便宜を有するものを納税管理人として定めることについて管轄区域外納税管理人申請書により知事に申請してその承認を受けなければならない。納税管理人を変更し、又は変更しようとする場合その他申告をし、又は承認を受けた事項に異動を生じた場合においても、また、同様とする。

2 前項の規定にかかわらず、当該納税義務者は、当該納税義務者に係る事業税の徴収の確保に支障がないことについて納税管理人不要認定申請書により知事に申請してその認定を受けたときは、納税管理人を定めることを要しない。

(昭29条例15・追加、昭43条例41・平10条例5・平10条例21・平17条例128・一部改正)

(昭29条例15・追加、平10条例21・平23条例39・一部改正)

第42条の9から第42条の13まで 削除

(平15条例53)

第3節 地方消費税

(平7条例8・追加)

(地方消費税の納税義務者等)

第42条の13の2 地方消費税は、法第72条の77第1号に規定する事業者(以下この節において「事業者」という。)の行った法第72条の78第1項に規定する課税資産の譲渡等(第42条の13の10において「課税資産の譲渡等」という。)及び同項に規定する特定課税仕入れ(同条において「特定課税仕入れ」という。)については、当該事業者(消費税法(昭和63年法律第108号)第9条第1項本文の規定により消費税を納める義務が免除される事業者(同法第15条第1項に規定する法人課税信託の受託者にあっては、同条第3項に規定する受託事業者及び同条第4項に規定する固有事業者に係る消費税を納める義務が全て免除される事業者に限る。)を除く。)に対し、譲渡割により、法第72条の78第1項に規定する課税貨物については当該課税貨物を消費税法第2条第1項第2号に規定する保税地域から引き取る者に対し、貨物割により課する。

2 法第72条の78第6項に規定する税務署長又は税関長が消費税を徴収する場合には、当該消費税を納付すべき者に対し、当該徴収すべき消費税額を課税標準として、地方消費税を課するものとし、税務署長が消費税を徴収する場合に課すべき地方消費税にあっては譲渡割に、税関長が消費税を徴収する場合に課すべき地方消費税にあっては貨物割に含まれるものとして、この節(前項及びこの項を除く。)の規定を適用する。この場合において、譲渡割に含まれるものとされる地方消費税の徴収については、普通徴収の方法によるものとする。

(平7条例8・追加、平19条例54・平20条例39・平23条例39・平27条例44・平30条例45・一部改正)

(地方消費税の税率)

第42条の13の3 地方消費税の税率は、78分の22とする。

(平7条例8・追加、平24条例53・一部改正)

(譲渡割の徴収の方法)

第42条の13の4 譲渡割の徴収については、申告納付の方法による。

(平7条例8・追加)

(譲渡割の申告納付)

第42条の13の5 法第72条の87第1項から第3項までの規定により申告書を提出する義務がある事業者は、当該申告書の提出期限までに、同条各項に規定する事項を記載した申告書を知事に提出し、及びその申告した金額に相当する譲渡割を納付しなければならない。この場合において、当該事業者が当該申告書を当該提出期限までに提出しなかったときは、当該申告書の提出期限において、同条第1項後段(同条第2項及び第3項において準用する場合を含む。)に規定する申告書の提出があったものとみなし、当該事業者は、当該申告納付すべき期限内にその提出があったものとみなされる申告書に係る金額に相当する譲渡割を納付しなければならない。

2 法第72条の88第1項の規定により申告書を提出する義務がある事業者は、当該申告書の提出期限までに、同項に規定する事項を記載した申告書を知事に提出し、及びその申告に係る譲渡割額を納付しなければならない。この場合において、当該事業者のうち前項の規定により譲渡割を納付すべき者が納付すべき譲渡割額は、当該事業者が当該申告書に記載した譲渡割額から同条第1項後段に規定する譲渡割の中間納付額を控除した額とする。

(平7条例8・追加、平15条例48・一部改正)

(貨物割の賦課徴収)

第42条の13の6 貨物割の賦課徴収は、第4条の2の規定にかかわらず、国が、消費税の賦課徴収の例により、消費税の賦課徴収と併せて行うものとする。

(平7条例8・追加)

(貨物割の申告)

第42条の13の7 法第72条の101の規定により申告書を提出する義務がある者は、第5条の規定にかかわらず、法第72条の101に規定する事項を記載した申告書を、消費税の申告の例により、消費税の申告と併せて、税関長に提出しなければならない。

(平7条例8・追加)

(貨物割の納付等)

第42条の13の8 貨物割の納税義務者は、第6条の規定にかかわらず、貨物割を、消費税の納付の例により、消費税の納付と併せて国に納付しなければならない。

(平7条例8・追加)

(貨物割に係る徴収取扱費の支払)

第42条の13の9 県は、国が貨物割の賦課徴収に関する事務を行うために要する費用を補償するため、法第72条の113第1項の定めるところにより、徴収取扱費を国に支払うものとする。

(平7条例8・追加)

3 個人事業者が受託事業者(法人課税信託の受託者について、前2項の規定により、当該法人課税信託に係る信託資産等が帰属する者としてこの節の規定を適用する場合における当該受託者をいう。以下この項において同じ。)である場合には、当該受託事業者は、法人とみなして、この節の規定を適用する。

4 一の法人課税信託の受託者が2以上ある場合には、各受託者の当該法人課税信託に係る信託資産等は、当該法人課税信託の信託事務を主宰する受託者(次項において「主宰受託者」という。)の信託資産等とみなして、この節の規定を適用する。

5 前項の規定により主宰受託者の信託資産等とみなされた当該信託資産等に係る地方消費税については、主宰受託者以外の受託者は、その地方消費税について、連帯納付の責めに任ずる。

(平19条例54・追加、平27条例44・一部改正)

(特定プラットフォーム事業者を介して行う電気通信利用役務の提供に関するこの節の規定の適用)

第42条の13の11 消費税法第2条第1項第4号の2に規定する国外事業者が国内(法の施行地をいう。)において行う同項第8号の3に規定する電気通信利用役務の提供(同項第8号の4に規定する事業者向け電気通信利用役務の提供に該当するものを除く。以下この条において「電気通信利用役務の提供」という。)が消費税法第15条の2第1項に規定するデジタルプラットフォームを介して行われるものであって、その対価について同項に規定する特定プラットフォーム事業者(以下この条において「特定プラットフォーム事業者」という。)を介して収受するものである場合には、当該特定プラットフォーム事業者が当該電気通信利用役務の提供を行ったものとみなして、この節の規定を適用する。

(令6条例48・追加)

第4節 不動産取得税

(昭29条例15・全改、平7条例8・一部改正)

(不動産取得税の納税義務者等)

第42条の14 不動産取得税は、不動産の取得に対し、当該不動産の価格を課税標準として当該不動産の所在地において、当該不動産の取得者に課する。

2 家屋が新築された場合には、当該家屋について最初の使用又は譲渡(独立行政法人都市再生機構、地方住宅供給公社又は家屋を新築して譲渡することを業とする者で施行令第36条の2の2第1項に規定するものが注文者である家屋の新築に係る請負契約に基づく当該注文者に対する請負人からの譲渡が当該家屋の新築後最初に行われた場合には、当該譲渡の後最初に行われた使用又は譲渡。以下この項において同じ。)が行われた日において家屋の取得があったものとみなし、当該家屋の所有者又は譲受人を取得者とみなして、これに対して不動産取得税を課する。ただし、家屋が新築された日から6月を経過して、なお、当該家屋について最初の使用又は譲渡が行われない場合には、当該家屋が新築された日から6月を経過した日において家屋の取得があったものとみなし、当該家屋の所有者を取得者とみなして、これに対して不動産取得税を課する。

3 家屋を改築したことにより、当該家屋の価格が増加した場合には、当該改築をもって家屋の取得とみなして、不動産取得税を課する。

4 建物の区分所有等に関する法律(昭和37年法律第69号)第2条第3項に規定する専有部分(以下この項から第6項までにおいて「専有部分」という。)の取得があった場合には、当該専有部分の属する家屋(同法第4条第2項の規定により同法第2条第4項に規定する共用部分(次項及び第6項において「共用部分」という。)とされた附属の建物を含む。)の価格を同法第14条第1項から第3項までの規定の例により算定した専有部分の床面積の割合(専有部分の天井の高さ、附帯設備の程度その他施行規則で定める事項について著しい差違がある場合には、その差違に応じて施行規則第7条の3に規定するところにより当該割合を補正した割合。第6項において同じ。)により按分して得た額に相当する価格の家屋の取得があったものとみなして、不動産取得税を課する。

5 建築基準法(昭和25年法律第201号)第20条第1項第1号に規定する建築物であって、複数の階に人の居住の用に供する専有部分を有し、かつ、当該専有部分の個数が2個以上のもの(以下この項及び次項において「居住用超高層建築物」という。)において、専有部分の取得があった場合には、前項の規定にかかわらず、当該専有部分の属する居住用超高層建築物(建物の区分所有等に関する法律第4条第2項の規定により共用部分とされた附属の建物を含む。)の価格を、次の各号に掲げる専有部分の区分に応じ、当該各号に定める専有部分の床面積の当該居住用超高層建築物の全ての専有部分の床面積の合計に対する割合(専有部分の天井の高さ、附帯設備の程度その他施行規則で定める事項について著しい差違がある場合には、その差違に応じて施行規則で定めるところにより当該割合を補正した割合。次項において同じ。)により按分して得た額に相当する価格の家屋の取得があったものとみなして、不動産取得税を課する。

(1) 人の居住の用に供する専有部分 当該専有部分の床面積(当該専有部分に係る建物の区分所有等に関する法律第2条第2項に規定する区分所有者(次項及び第42条の23の2第1号において「区分所有者」という。)が同法第3条に規定する一部共用部分(附属の建物であるものを除く。)で床面積を有するものを所有する場合には、当該一部共用部分の床面積を同法第14条第2項及び第3項の規定の例により算入した当該専有部分の床面積。次号において同じ。)を全国における居住用超高層建築物の各階ごとの取引価格の動向を勘案して施行規則で定めるところにより補正した当該専有部分の床面積

(2) 前号に掲げるもの以外の専有部分 当該専有部分の床面積

6 共用部分のみの建築があった場合には、当該建築に係る共用部分に係る区分所有者が、当該建築に係る共用部分の価格を建物の区分所有等に関する法律第14条第1項から第3項までの規定の例により算定した専有部分の床面積の割合(居住用超高層建築物に係る共用部分のみの建築があった場合には、前項各号に定める専有部分の床面積の当該居住用超高層建築物の全ての専有部分の床面積の合計に対する割合)により按分して得た額に相当する価格の家屋を取得したものとみなして、不動産取得税を課する。

7 家屋が建築された場合において、当該家屋のうち造作その他の附帯設備に属する部分でそれらの部分以外の部分(以下この項、次項及び第10項において「主体構造部」という。)と一体となって家屋として効用を果しているものについては、主体構造部の取得者以外の者がこれを取り付けたものであっても、主体構造部の取得者が附帯設備に属する部分をも併せて当該家屋を取得したものとみなして、これに対して不動産取得税を課することができる。この場合においては、主体構造部の取得者が納税通知書の交付を受けた日から30日以内に、附帯設備に属する部分の取得者と協議の上、当該不動産取得税の課税標準となるべき価額のうち附帯設備に属する部分の取得者の所有に属する部分の価額を申し出たときは、その部分の価額に基づいて附帯設備に属する部分の取得者に不動産取得税を課するものとし、主体構造部の取得者に課した不動産取得税の税額から附帯設備の取得者に課した不動産取得税の税額に相当する額を減額するものとする。

9 知事は、前項の規定により、不動産取得税額及びこれに係る徴収金を還付する場合において、還付を受ける納税義務者の未納に係る徴収金があるときは、当該還付すべき額をこれに充当することができる。

10 第7項後段の規定により申出をする者は、次に掲げる事項を記載した申請書を知事に提出しなければならない。

(1) 申出人の住所及び氏名又は名称

(2) 家屋の所在地、種類、構造、用途及び床面積

(3) 納税通知書に記載された年度、納税通知書番号、課税標準額及び税額

(4) 減額を受けようとする額

(5) 課税標準となった家屋の価額のうち主体構造部及び附帯設備に属する部分の価額

(6) 附帯設備に属する部分の取得者の住所及び氏名又は名称

(7) 前各号に掲げるもののほか、知事において必要があると認める事項

11 土地区画整理法(昭和29年法律第119号)による土地区画整理事業(農住組合法(昭和55年法律第86号)第8条第1項の規定により土地区画整理法の規定が適用される農住組合法第7条第1項第1号の事業及び密集市街地における防災街区の整備の促進に関する法律(平成9年法律第49号)第46条第1項の規定により土地区画整理法の規定が適用される密集市街地における防災街区の整備の促進に関する法律第45条第1項第1号の事業並びに大都市地域における住宅及び住宅地の供給の促進に関する特別措置法(昭和50年法律第67号)による住宅街区整備事業を含む。次項において同じ。)又は土地改良法(昭和24年法律第195号)による土地改良事業の施行に係る土地について法令の定めるところにより仮換地又は一時利用地(以下この項において「仮換地等」という。)の指定があった場合において、当該仮換地等である土地について使用し、又は収益することができることとなった日以後に当該仮換地等である土地に対応する従前の土地(以下この項において「従前の土地」という。)の取得があったときは、当該従前の土地の取得をもって当該仮換地等である土地の取得とみなし、当該従前の土地の取得者を取得者とみなして、不動産取得税を課する。

12 土地区画整理法による土地区画整理事業の施行に係る土地について当該土地区画整理事業の施行者が同法第100条の2(農住組合法第8条第1項及び密集市街地における防災街区の整備の促進に関する法律第46条第1項において適用する場合並びに大都市地域における住宅及び住宅地の供給の促進に関する特別措置法第83条において準用する場合を含む。)の規定により管理する土地(以下この項において「保留地予定地等」という。)がある場合において、当該施行者以外の者が、当該土地区画整理事業に係る換地処分の公告がある日までの間当該保留地予定地等である土地について使用し、若しくは収益することができること及び同日の翌日に当該施行者が取得する当該保留地予定地等である土地を取得することを目的とする契約が締結されたとき、又は同日の翌日に土地区画整理組合の参加組合員が取得する当該保留地予定地等である土地について当該参加組合員が使用し、若しくは収益することができることを目的とする契約が締結されたときは、それらの契約の効力が発生した日として施行令第36条の2の3に規定する日においてそれらの保留地予定地等である土地の取得があったものとみなし、それらの保留地予定地等である土地を取得することとされている者を取得者とみなして、不動産取得税を課する。

(昭29条例15・追加、昭39条例40・昭41条例18・昭43条例24・昭44条例16・昭48条例24・昭49条例30・昭58条例16・平2条例19・平11条例23・平12条例3・平15条例48・平16条例40・平19条例49・平20条例38・平20条例39・平25条例32・平29条例46・令2条例44・一部改正)

(不動産取得税の課税標準の特例)

第42条の15 住宅の建築(新築された住宅でまだ人の居住の用に供されたことのないものの購入を含み、施行令第37条の16各号に定める住宅の建築に限る。)をした場合における当該住宅の取得に対して課する不動産取得税の課税標準の算定については、1戸(共同住宅、寄宿舎その他これらに類する多数の人の居住の用に供する住宅(以下不動産取得税において「共同住宅等」という。)にあっては、居住の用に供するために独立的に区画された一の部分で施行令第37条の17に規定するもの)について1,200万円を価格から控除する。

3 個人が自己の居住の用に供する耐震基準適合既存住宅(既存住宅(新築された住宅でまだ人の居住の用に供されたことのないもの以外の住宅で施行令第37条の18に規定するものをいう。第42条の24第3項において同じ。)のうち地震に対する安全性に係る基準として施行令で定める基準(第42条の27の2第1項において「耐震基準」という。)に適合するものとして施行令で定めるものをいう。第42条の24第2項及び第3項において同じ。)を取得した場合における当該住宅の取得に対して課する不動産取得税の課税標準の算定については、1戸について、当該住宅が新築された時において施行されていた法第73条の14第1項の規定により控除するものとされていた額を価格から控除する。

6 第4項の規定による申告をする者は、次に掲げる事項を記載した申告書を知事に提出しなければならない。

(1) 申告者の住所又は本店若しくは主たる事務所の所在地、氏名又は名称及び個人番号又は法人番号(個人番号又は法人番号を有しない者にあっては、住所又は本店若しくは主たる事務所の所在地及び氏名又は名称)

(2) 当該住宅(当該住宅が住宅と一構となるべき住宅である場合には一構をなすこれらの住宅とし、当該住宅が増築又は改築により取得された住宅である場合には当該増築又は改築がされた後の住宅とする。次号において同じ。)の所在地、家屋番号、構造及び床面積

(3) 当該住宅を取得した年月日及びその取得の原因

(4) その他知事において必要と認める事項

(1) 当該住宅につき交付を受けた租税特別措置法施行令(昭和32年政令第43号)第42条第1項の証明書の写し

(2) 前号の証明書の写しがない場合には次に掲げる書類

ア 当該住宅が施行令第37条の18第3項第2号の規定に該当する住宅であることを明らかにする書類

イ 当該住宅の登記事項証明書

ウ 当該住宅を取得した個人が自己の住宅の用に供したことを明らかにする書類

(3) その他知事において必要と認める書類

9 法第73条の14第12項に規定する道府県の条例で定める割合は2分の1とする。

10 法第73条の14第13項に規定する道府県の条例で定める割合は2分の1とする。

11 法第73条の14第14項に規定する道府県の条例で定める割合は2分の1とする。

(昭55条例24・全改、昭56条例20・昭57条例20・昭58条例16・昭60条例28・平元条例13・平9条例31・平11条例22・平16条例69・平17条例58・平20条例39・平26条例49・平27条例41・平27条例67・平29条例46・平30条例43・平30条例45・令4条例28・令4条例30・一部改正)

(不動産取得税の税率)

第42条の16 不動産取得税の税率は、100分の4とする。

(昭29条例15・追加、昭56条例20・一部改正)

(不動産取得税の免税点)

第42条の16の2 不動産取得税の課税標準となるべき額が、土地の取得にあっては10万円、家屋の取得のうち建築に係るものにあっては1戸(共同住宅等にあっては、居住の用に供するために独立的に区画された1の部分をいう。以下この条において同じ。)につき23万円、その他のものにあっては1戸につき12万円に満たない場合においては、不動産取得税を課さない。

2 土地を取得した者が当該土地を取得した日から1年以内に当該土地に隣接する土地を取得した場合又は家屋を取得した者が当該家屋を取得した日から1年以内に当該家屋と一構となるべき家屋を取得した場合においては、それぞれその前後の取得に係る土地又は家屋の取得をもって1の土地の取得又は1戸の家屋の取得とみなして、前項の規定を適用する。

(昭30条例25・追加、昭37条例1・昭39条例40・昭48条例24・昭55条例24・平20条例39・一部改正)

(不動産取得税の納期)

第42条の17 不動産取得税の納期は、納税通知書に定めるところによる。

(昭29条例15・追加、昭35条例19・昭38条例15・昭40条例13・一部改正)

(不動産取得税の徴収の方法)

第42条の18 不動産取得税の徴収については、普通徴収の方法による。

(昭29条例15・追加)

(不動産取得税の賦課徴収に関する申告義務)

第42条の19 不動産を取得した者は、当該不動産の取得の日から60日以内に次に掲げる事項を記載した申告書を当該不動産の所在地の市町村長を経由して知事に提出しなければならない。ただし、当該不動産の取得について、当該期間内に不動産登記法(平成16年法律第123号)第18条の規定により表示に関する登記又は所有権の登記の申請をした場合(同法第25条の規定により当該申請が却下された場合を除く。)は、この限りでない。

(1) 取得者の住所、氏名又は名称及び個人番号又は法人番号(個人番号又は法人番号を有しない者にあっては、住所及び氏名又は名称)

(2) 当該不動産が土地である場合には、当該土地の所在、地番、地目及び地積並びにその用途

(3) 当該不動産が家屋である場合には、当該家屋の所在地、家屋番号、種類、構造及び床面積並びにその用途

(4) 取得年月日及びその原因

(5) その他知事において必要と認める事項

(昭29条例15・追加、昭43条例24・昭55条例24・平20条例39・平27条例67・令4条例30・一部改正)

(不動産取得税に係る不申告等に関する過料)

第42条の20 不動産の取得者が前条の規定によって申告すべき事項について正当な理由がなくて申告をしなかった場合においては、その者に対し、10万円以下の過料を科する。

(昭29条例15・追加、平23条例39・一部改正)

(不動産取得税の納税管理人)

第42条の21 不動産取得税の納税義務者は、県内に住所、居所、事務所又は事業所(以下この項において「住所等」という。)を有しない場合においては、その事実が生じた日から10日以内に、納税に関する一切の事項を処理させるため、課税地所轄の県税事務所の管轄区域内に住所等を有する者のうちから納税管理人を定めてこれを納税管理人申告書により知事に申告し、又は当該管轄区域外に住所等を有する者のうち当該事項の処理につき便宜を有するものを納税管理人として定めることについて管轄区域外納税管理人申請書により知事に申請してその承認を受けなければならない。納税管理人を変更し、又は変更しようとする場合その他申告をし、又は承認を受けた事項に異動を生した場合においても、また、同様とする。

2 前項の規定にかかわらず、当該納税義務者は、当該納税義務者に係る不動産取得税の徴収の確保に支障がないことについて納税管理人不要認定申請書により知事に申請してその認定を受けたときは、納税管理人を定めることを要しない。

(昭29条例15・追加、昭43条例41・平10条例5・平10条例21・平17条例128・一部改正)

(昭29条例15・追加、平10条例21・平23条例39・一部改正)

(固定資産課税台帳に登録された不動産の価格等の通知)

第42条の23 市町村長は、法第73条の18第4項の規定により送付又は通知する場合には、当該不動産の固定資産課税台帳に登録された価格、固定資産課税台帳登録後における当該不動産の情況の変化その他当該不動産の価格の決定について参考となるべき事項を併せて知事に通知しなければならない。

(昭29条例15・追加、昭49条例30・令4条例30・一部改正)

(建物の区分所有に係る不動産取得税の補正)

第42条の23の2 施行規則第7条の3第4項又は第7条の3の2第4項若しくは第5項の規定により補正の方法を申し出ようとする者は、不動産取得税申告書の提出と同時に次に掲げる事項を記載した書面を知事に提出しなければならない。

(1) 区分所有者の住所及び氏名又は名称

(2) 区分所有する建物の所在、種類、構造、用途及び床面積

(3) 区分所有の補正の方法及び当該補正の方法により得た割合

(昭38条例15・追加、令2条例44・一部改正)

(住宅の用に供する土地の取得に対する不動産取得税の減額)

第42条の24 知事は、次の各号のいずれかに該当する場合には、当該土地の取得に対して課する不動産取得税については、当該税額から150万円(当該土地に係る不動産取得税の課税標準となるべき価格を当該土地の面積の平方メートルで表した数値で除して得た額に当該土地の上に新築した住宅(施行令第39条の2の4第1項各号に定める住宅に限る。以下この条において「特例適用住宅」という。)1戸(共同住宅等にあっては、居住の用に供するために独立的に区画された一の部分で施行令第37条の17に規定するもの)についてその床面積の2倍の面積の平方メートルで表した数値(当該数値が200を超える場合には、200とする。)を乗じて得た金額が150万円を超えるときは、当該乗じて得た金額)に税率を乗じて得た額を減額する。

(1) 土地を取得した日から2年以内に当該土地の上に特例適用住宅が新築された場合(当該取得をした者(以下この号において「取得者」という。)が当該土地を当該特例適用住宅の新築の時まで引き続き所有している場合又は当該特例適用住宅の新築が当該取得者から当該土地を取得した者により行われる場合に限る。)

(2) 土地を取得した者が当該土地を取得した日前1年の期間内に当該土地の上に特例適用住宅を新築していた場合

(3) 新築された特例適用住宅でまだ人の居住の用に供されたことのないもの及び当該特例適用住宅の用に供する土地を当該特例適用住宅が新築された日から1年以内に取得した場合

2 知事は、次の各号のいずれかに該当する場合には、当該土地の取得に対して課する不動産取得税については、当該税額から150万円(当該土地に係る不動産取得税の課税標準となるべき価格を当該土地の面積の平方メートルで表した数値で除して得た額に当該土地の上にある耐震基準適合既存住宅等(耐震基準適合既存住宅及び新築された特例適用住宅でまだ人の居住の用に供されたことのないもののうち当該特例適用住宅に係る土地について前項の規定の適用を受けるもの以外のものをいう。以下この項において同じ。)1戸についてその床面積の2倍の面積の平方メートルで表した数値(当該数値が200を超える場合には、200とする。)を乗じて得た金額が150万円を超えるときは、当該乗じて得た金額)に税率を乗じて得た額を減額する。

(1) 土地を取得した者が当該土地を取得した日から1年以内に当該土地の上にある自己の居住の用に供する耐震基準適合既存住宅等を取得した場合

(2) 土地を取得した者が当該土地を取得した日前1年の期間内に当該土地の上にある自己の居住の用に供する耐震基準適合既存住宅等を取得していた場合

(1) 土地を取得した者が当該土地を取得した日から1年以内に当該土地の上にある耐震基準不適合既存住宅を取得した場合(当該耐震基準不適合既存住宅の取得が第42条の27の2第1項の規定に該当する場合に限る。)

(2) 土地を取得した者が当該土地を取得した日前1年の期間内に当該土地の上にある耐震基準不適合既存住宅を取得していた場合(当該耐震基準不適合既存住宅の取得が第42条の27の2第1項の規定に該当する場合に限る。)

4 土地を取得した者が当該土地を取得した日から1年以内に当該土地に隣接する土地を取得した場合には、前後の取得に係る土地の取得をもって1の土地の取得と、最初に土地を取得した日をもってこれらの土地を取得した日とみなして、前3項の規定を適用する。

7 第5項の規定による申告をする者は、次に掲げる事項を記載した申告書を知事に提出しなければならない。

(1) 申告者の住所又は本店若しくは主たる事務所の所在地、氏名又は名称及び個人番号又は法人番号(個人番号又は法人番号を有しない者にあっては、住所又は本店若しくは主たる事務所の所在地及び氏名又は名称)

(2) 土地の所在、地番、地目及び地積

(3) 土地を取得した年月日及びその取得の原因

(4) 土地に係る住宅の取得年月日又は取得予定年月日及びその床面積

(5) その他知事において必要と認める事項

(昭29条例15・追加、昭36条例25・昭37条例1・昭39条例40・昭40条例13・昭41条例18・昭48条例24・昭49条例30・昭52条例17・昭54条例20・昭55条例24・昭57条例20・昭58条例16・平11条例22・平14条例44・平20条例38・平20条例39・平25条例9・平26条例49・平27条例41・平27条例67・平30条例43・令4条例28・令4条例30・一部改正)

(住宅の用に供する土地の取得に対する不動産取得税の徴収猶予)

第42条の25 知事は、不動産取得税の納税者から当該不動産取得税について前条第1項第1号、第2項第1号又は第3項の規定の適用があるべき旨の申告があり、当該申告が真実であると認められるときは、同条第1項第1号の規定の適用を受ける土地の取得にあっては当該取得の日から2年以内、同条第2項第1号の規定の適用を受ける土地の取得にあっては当該取得の日から1年以内、同条第3項第1号の規定の適用を受ける土地の取得にあっては当該取得の日から1年6月以内、同項第2号の規定の適用を受ける土地の取得(当該土地の上にある耐震基準不適合既存住宅の取得が第42条の27の2第1項の規定に該当することとなった日前に行われたものに限る。)にあっては当該土地の取得の日から6月以内の期間を限って、当該土地に係る不動産取得税額のうちこれらの規定により減額すべき額に相当する税額を徴収猶予する。

2 前項の申告及び徴収猶予の申請をする者は、次に掲げる事項を記載した申請書を知事に提出しなければならない。

(1) 納税者の住所、氏名又は名称及び個人番号又は法人番号(個人番号又は法人番号を有しない者にあっては、住所及び氏名又は名称)

(2) 土地の所在、地番、地目及び地積

(3) 土地の取得年月日

(4) 住宅の着工及び完成予定年月日又は住宅の取得予定年月日

(1) 前条第1項第1号の規定の適用を受ける土地の取得 納期限又は当該取得の日から2年を経過する日のいずれか早い日

(2) 前条第2項第1号の規定の適用を受ける土地の取得 納期限又は当該取得の日から1年を経過する日のいずれか早い日

(3) 前条第3項第1号の規定の適用を受ける土地の取得 納期限又は当該取得の日から1年6月を経過する日のいずれか早い日

(4) 前条第3項第2号の規定の適用を受ける土地の取得(当該土地の上にある耐震基準不適合既存住宅の取得が第42条の27の2第1項の規定に該当することとなった日前に行われたものに限る。) 納期限又は当該取得の日から6月を経過する日のいずれか早い日

(昭29条例15・追加、昭41条例18・昭49条例30・昭55条例24・平26条例49・平27条例67・平30条例43・令4条例30・一部改正)

(住宅の用に供する土地の取得に対する不動産取得税の徴収猶予の取消し)

第42条の26 知事は、前条第1項の規定により徴収猶予をした場合において、当該徴収猶予に係る不動産取得税について第42条の24第1項第1号、第2項第1号若しくは第3項の規定の適用がないことが明らかとなったとき、又は徴収猶予の事由の一部に変更があることが明らかとなったときは、当該徴収猶予をした税額の全部又は一部についてその徴収猶予を取り消し、これを直ちに徴収する。

(昭29条例15・追加、昭41条例18・昭55条例24・平20条例39・平27条例41・平30条例43・一部改正)

(住宅の用に供する土地の取得に対する不動産取得税の還付)

第42条の27 知事は、土地の取得に対して課する不動産取得税に係る徴収金を徴収した場合において、当該不動産取得税につき第42条の24第1項第1号、第2項第1号又は第3項の規定の適用があることとなったときは、納税義務者の申請に基づいて、これらの規定により減額すべき額に相当する税額及びこれに係る徴収金を還付する。

2 前項の還付の申請をする者は、次に掲げる事項を記載した申請書を知事に提出しなければならない。

(1) 申請者の住所、氏名又は名称及び個人番号又は法人番号(個人番号又は法人番号を有しない者にあっては、住所及び氏名又は名称)

(2) 土地の所在、地番、地目及び地積

(3) 土地の取得年月日

(4) 土地に対する不動産取得税の税額及び納付年月日

(5) 住宅の完成年月日及び住宅の取得年月日

(昭29条例15・追加、昭41条例18・昭49条例30・昭55条例24・平27条例67・平29条例46・平30条例43・一部改正)

(耐震基準不適合既存住宅の取得に対する不動産取得税の減額等)

第42条の27の2 知事は、個人が耐震基準不適合既存住宅を取得した場合において、当該個人が、当該耐震基準不適合既存住宅を取得した日から6月以内に、当該耐震基準不適合既存住宅に耐震改修(建築物の耐震改修の促進に関する法律(平成7年法律第123号)第2条第2項に規定する耐震改修をいい、一部の除却及び敷地の整備を除く。)を行い、当該住宅が耐震基準に適合することにつき施行規則で定めるところにより証明を受け、かつ、当該住宅をその者の居住の用に供したときは、当該耐震基準不適合既存住宅の取得に対して課する不動産取得税については、当該税額から当該耐震基準不適合既存住宅が新築された時において施行されていた法第73条の14第1項の規定により控除するものとされていた額に税率を乗じて得た額を減額する。

2 前項の減額の申請をする者は、規則で定めるところにより、申請書を知事に提出しなければならない。

4 第42条の25第2項及び第3項並びに前2条の規定は、前項の場合における不動産取得税額の徴収猶予及びその取消し並びに第1項の場合における当該不動産取得税に係る徴収金の還付について準用する。この場合において、第42条の25第3項中「次の各号に掲げる土地の取得の区分に応じ、それぞれ当該各号に定める日」とあるのは、「納期限又は当該取得の日から6月を経過する日のいずれか早い日」と読み替えるものとする。

(平26条例49・追加、平30条例43・令4条例30・一部改正)

(被収用不動産等の代替不動産の取得に対する不動産取得税の減額等)

第42条の27の3 知事は、不動産を取得した者が当該不動産を取得した日から1年以内に、土地若しくは家屋を収用することができる事業(以下この項において「公共事業」という。)の用に供するため当該不動産以外の不動産を収用されて補償金を受け、公共事業を行う者に当該公共事業の用に供するため当該不動産以外の不動産を譲渡し、若しくは公共事業の用に供するため収用され、若しくは譲渡した土地の上に建築されていた家屋について移転補償金を受けた場合又は地方公共団体、土地開発公社若しくは独立行政法人都市再生機構に公共事業の用に供されることが確実であると認められるものとして施行令で定める不動産で当該不動産以外のものを譲渡し、若しくは当該譲渡に係る土地の上に建築されていた家屋について移転補償金を受けた場合において、当該不動産が当該収用され、譲渡し、又は移転補償金を受けた不動産(以下この項、第4項及び第7項において「被収用不動産等」という。)に代わるものと認められるときは、当該不動産の取得に対して課する不動産取得税については、当該税額から被収用不動産等の固定資産課税台帳に登録された価格(被収用不動産等の価格が固定資産課税台帳に登録されていない場合にあっては、施行令で定めるところにより、知事が法第388条第1項の固定資産評価基準により決定した価格)に相当する額に税率を乗じて得た額を減額する。

2 前項の減額の申請をする者は、規則で定めるところにより、申請書を知事に提出しなければならない。

4 前項の申告及び徴収猶予の申請をする者は、次に掲げる事項を記載した申請書を納期限又は当該取得の日から1年を経過する日のいずれか早い日までに知事に提出しなければならない。

(1) 納税者の住所、氏名又は名称及び個人番号又は法人番号(個人番号又は法人番号を有しない者にあっては、住所及び氏名又は名称)

(2) 取得した不動産及び被収用不動産等となる不動産が土地である場合には、当該土地の所在、地番、地目及び地積

(3) 取得した不動産及び被収用不動産等となる不動産が家屋である場合には、当該家屋の所在地、家屋番号、種類、構造及び床面積

(4) 当該不動産の取得年月日及び被収用不動産等となる不動産の被収用予定年月日又は譲渡予定年月日

(5) 被収用不動産等となる不動産の固定資産課税台帳に登録された価格

(6) 第1項の規定の適用があるべき旨

(7) その他知事において必要と認める事項

7 前項の還付の申請をする者は、次に掲げる事項を記載した申請書を知事に提出しなければならない。

(1) 申請者の住所、氏名又は名称及び個人番号又は法人番号(個人番号又は法人番号を有しない者にあっては、住所及び氏名又は名称)

(2) 取得した不動産及び被収用不動産等が土地である場合には、当該土地の所在、地番、地目及び地積

(3) 取得した不動産及び被収用不動産等が家屋である場合には、当該家屋の所在地、家屋番号、種類、構造及び床面積

(4) 当該不動産の取得年月日及び被収用不動産等の被収用年月日又は譲渡年月日

(5) 被収用不動産等の固定資産課税台帳に登録された価格

(6) 当該不動産に対する不動産取得税の税額及び納付年月日

(7) その他知事において必要と認める事項

(令4条例30・追加)

(譲渡担保財産の取得に対して課する不動産取得税の納税義務の免除等)

第42条の27の4 知事は、譲渡担保権者が譲渡担保財産の取得(法第73条の2第2項本文の規定が適用されるものを除く。)をした場合において、当該譲渡担保財産により担保される債権の消滅により当該譲渡担保財産の設定の日から2年以内に譲渡担保権者から譲渡担保財産の設定者に当該譲渡担保財産を移転したときは、譲渡担保権者による当該譲渡担保財産の取得に対する不動産取得税に係る徴収金に係る納税義務を免除する。

2 前項の納税義務の免除の申請をする者は、規則で定めるところにより、申請書を知事に提出しなければならない。

3 知事は、不動産の取得に対して課する不動産取得税を賦課徴収する場合において、当該不動産の取得者から当該不動産取得税について第1項の規定の適用があるべき旨の申告があり、当該申告が真実であると認められるときは、当該取得の日から2年以内の期間を限って、当該不動産に係る不動産取得税額を徴収猶予する。

(1) 納税者の住所、氏名又は名称及び個人番号又は法人番号(個人番号又は法人番号を有しない者にあっては、住所及び氏名又は名称)

(2) 譲渡担保財産の設定者の住所及び氏名又は名称

(3) 譲渡担保財産が土地である場合には、土地の所在、地番、地目及び地積

(4) 譲渡担保財産が家屋である場合には、家屋の所在地、家屋番号、種類、構造及び床面積

(5) 譲渡担保財産の設定年月日

(6) 第1項の規定の適用があるべき旨

(7) その他知事において必要と認める事項

6 知事は、不動産の取得に対して課する不動産取得税に係る徴収金を徴収した場合において、当該不動産取得税について第1項の規定の適用があることとなったときは、当該譲渡担保権者の申請に基づいて、当該徴収金を還付する。

7 前項の還付の申請をする者は、次に掲げる事項を記載した申請書を知事に提出しなければならない。

(1) 申請者の住所、氏名又は名称及び個人番号又は法人番号(個人番号又は法人番号を有しない者にあっては、住所及び氏名又は名称)

(2) 譲渡担保財産の設定者の住所及び氏名又は名称

(3) 譲渡担保財産が土地である場合には、土地の所在、地番、地目及び地積

(4) 譲渡担保財産が家屋である場合には、家屋の所在地、家屋番号、種類、構造及び床面積

(5) 譲渡担保財産の設定年月日及び譲渡担保権者から譲渡担保財産設定者に当該譲渡担保財産を移転した年月日

(6) 還付を受けようとする徴収金額及びその納付年月日

(7) その他知事において必要と認める事項

(昭36条例25・追加、昭37条例1・昭40条例13・昭49条例30・平20条例39・一部改正、平26条例49・旧第42条の27の2繰下、平27条例67・一部改正、令4条例30・旧第42条の27の3繰下・一部改正)

(再開発会社の取得に対して課する不動産取得税の納税義務の免除等)

第42条の27の5 知事は、都市再開発法(昭和44年法律第38号)第50条の2第3項に規定する再開発会社(以下この条において「再開発会社」という。)が同法第2条第1号に規定する第二種市街地再開発事業(以下この項において「第二種市街地再開発事業」という。)の施行に伴い同法第118条の7第1項第3号の建築施設の部分(以下この条において「建築施設の部分」という。)を取得した場合において同法第118条の17の規定による建築工事の完了の公告があった日の翌日に同法第118条の11第1項に規定する譲受け予定者(以下この条において「譲受け予定者」という。)が当該建築施設の部分を取得したとき又は再開発会社が第二種市街地再開発事業の施行に伴い同法第2条第4号に規定する公共施設(以下この条において「公共施設」という。)の用に供する不動産を取得した場合において同法第118条の20第1項の規定による公共施設の整備に関する工事の完了の公告の日の翌日に国又は地方公共団体が当該不動産を取得したときは、当該再開発会社による当該不動産の取得に対する不動産取得税に係る徴収金に係る納税義務を免除する。

2 前項の納税義務の免除の申請をする者は、規則で定めるところにより、申請書を知事に提出しなければならない。

3 知事は、不動産の取得に対して課する不動産取得税を賦課徴収する場合において、当該不動産の取得者から当該不動産取得税について第1項の規定の適用があるべき旨の申告があり、当該申告が真実であると認められるときは、建築施設の部分の取得にあっては都市再開発法第118条の17の規定による建築工事の完了の公告があった日の翌日まで、公共施設の用に供する不動産の取得にあっては同法第118条の20第1項の規定による公共施設の整備に関する工事の完了の公告があった日の翌日までの期間を限って、当該不動産に係る不動産取得税額を徴収猶予する。

(1) 納税者の住所、名称及び法人番号(法人番号を有しない者にあっては、住所及び名称)

(2) 建築施設の部分の取得にあっては譲受け予定者、公共施設の用に供する不動産の取得にあっては国又は地方公共団体の住所及び名称

(3) 取得した不動産が土地である場合には、土地の所在、地番、地目及び地積

(4) 取得した不動産が家屋である場合には、家屋の所在地、家屋番号、種類、構造及び床面積

(5) 当該不動産の取得年月日

(6) 第1項の規定の適用があるべき旨

(7) その他知事において必要と認める事項

6 知事は、不動産の取得に対して課する不動産取得税に係る徴収金を徴収した場合において、当該不動産取得税について第1項の規定の適用があることとなったときは、当該再開発会社の申請に基づいて、当該徴収金を還付する。

7 前項の還付の申請をする者は、次に掲げる事項を記載した申請書を知事に提出しなければならない。

(1) 申請者の住所、名称及び法人番号(法人番号を有しない者にあっては、住所及び名称)

(2) 建築施設の部分の取得にあっては譲受け予定者、公共施設の用に供する不動産の取得にあっては国又は地方公共団体の住所及び名称

(3) 取得した不動産が土地である場合には、土地の所在、地番、地目及び地積

(4) 取得した不動産が家屋である場合には、家屋の所在地、家屋番号、種類、構造及び床面積

(5) 当該不動産の取得年月日及び建築施設の部分の取得にあっては再開発会社から譲受け予定者に当該建築施設の部分を移転した年月日、公共施設の用に供する不動産の取得にあっては再開発会社から国又は地方公共団体に当該不動産を移転した年月日

(6) 還付を受けようとする徴収金額及びその納付年月日

(7) その他知事において必要と認める事項

(令4条例30・追加)

(農地中間管理機構の農地の取得に対して課する不動産取得税の納税義務の免除等)

第42条の27の6 知事は、農地中間管理事業の推進に関する法律(平成25年法律第101号)第2条第4項に規定する農地中間管理機構が、農業経営基盤強化促進法(昭和55年法律第65号)第7条第1号に掲げる事業(同法第4条第1項に規定する農用地等の貸付けであってその貸付期間(当該貸付期間のうち延長に係るものを除く。)が5年を超えるものを行うことを目的として当該農用地等を取得するものを除く。以下この項及び第7項第3号において「農地売買事業」という。)の実施により施行令で定める区域内の農地、採草放牧地又は開発して農地とすることが適当な土地を取得した場合において、これらの土地(開発して農地とすることが適当な土地について開発をした場合には、開発後の農地)をその取得の日から5年以内(同日から5年以内に、これらの土地について土地改良法第2条第2項に規定する土地改良事業で同項第2号、第3号、第5号又は第7号に掲げるもの(これらの事業に係る調査で国の行政機関の定めた計画に基づくものが行われる場合には、当該調査)が開始された場合において、これらの事業の完了の日として施行令で定める日後1年を経過する日がこれらの土地の取得の日から5年を経過する日後に到来することとなったときは、当該1年を経過する日までの間)に当該農地売買事業の実施により売り渡し、若しくは交換し、又は農業経営基盤強化促進法第7条第3号に掲げる事業の実施により現物出資したときは、当該農地中間管理機構によるこれらの土地の取得に対して課する不動産取得税の徴収金に係る納税義務を免除する。

2 前項の納税義務の免除の申請をする者は、規則で定めるところにより、申請書を知事に提出しなければならない。

(1) 納税者の住所、名称及び法人番号(法人番号を有しない者にあっては、住所及び名称)

(2) 土地の所在、地番、地目及び地積

(3) 土地の取得年月日

(4) 第1項の規定の適用があるべき旨

(5) その他知事において必要と認める事項

6 知事は、不動産の取得に対して課する不動産取得税に係る徴収金を徴収した場合において、当該不動産取得税について第1項の規定の適用があることとなったときは、納税義務者の申請に基づいて、当該徴収金を還付する。

7 前項の還付の申請をする者は、次に掲げる事項を記載した申請書を知事に提出しなければならない。

(1) 申請者の住所、名称及び法人番号(法人番号を有しない者にあっては、住所及び名称)

(2) 土地の所在、地番、地目及び地積

(3) 土地の取得年月日及び当該土地を農地売買事業の実施により売り渡し、若しくは交換し、又は農業経営基盤強化促進法第7条第3号に掲げる事業の実施により現物出資した年月日

(4) 還付を受けようとする徴収金額及びその納付年月日

(5) その他知事において必要と認める事項

(令4条例30・追加)

(土地改良区の換地の取得に対して課する不動産取得税の納税義務の免除等)

第42条の27の7 知事は、土地改良区が土地改良法第53条の3第1項又は第53条の3の2第1項の規定により換地計画において定められた換地(施行令で定めるものに限る。)を取得した場合において、当該換地をその取得の日から2年以内に譲渡したときは、当該土地改良区による当該換地の取得に対して課する不動産取得税に係る徴収金に係る納税義務を免除する。

2 前項の納税義務の免除の申請をする者は、規則で定めるところにより、申請書を知事に提出しなければならない。

3 知事は、不動産の取得に対して課する不動産取得税を賦課徴収する場合において、当該不動産の取得者から当該不動産取得税について第1項の規定の適用があるべき旨の申告があり、当該申告が真実であると認められるときは、当該取得の日から2年以内の期間を限って、当該不動産に係る不動産取得税額を徴収猶予する。

(1) 納税者の住所、名称及び法人番号(法人番号を有しない者にあっては、住所及び名称)

(2) 土地の所在、地番、地目及び地積

(3) 土地の取得年月日

(4) 第1項の規定の適用があるべき旨

(5) その他知事において必要と認める事項

6 知事は、不動産の取得に対して課する不動産取得税に係る徴収金を徴収した場合において、当該不動産取得税について第1項の規定の適用があることとなったときは、納税義務者の申請に基づいて、当該徴収金を還付する。

7 前項の還付の申請をする者は、次に掲げる事項を記載した申請書を知事に提出しなければならない。

(1) 申請者の住所、名称及び法人番号(法人番号を有しない者にあっては、住所及び名称)

(2) 土地の所在、地番、地目及び地積

(3) 土地の取得年月日及び当該土地の譲渡年月日

(4) 還付を受けようとする徴収金額及びその納付年月日

(5) その他知事において必要と認める事項

(令4条例30・追加)

第42条の28 削除

(昭51条例25)

第42条の29 削除

(昭38条例15)

(不動産取得税の減免)

第42条の30 知事は、次の各号のいずれかに該当する場合において、不動産取得税の減免を必要とすると認める者に限り、当該納税者の申請により不動産取得税を減免することができる。

(1) 天災その他の災害により滅失又は損かいした不動産に代わるべきものとして罹災後3年以内に不動産を取得したとき。

(2) 貧困により生活のため公私の扶助を受ける者が不動産を取得したとき。

(3) 取得した不動産がその取得の直後に天災その他の災害により滅失又は損かいしたとき。

(4) 前各号に掲げるもののほか、特別の事情により知事が必要と認めたとき。

3 第1項の規定によって不動産取得税の減免を受けようとする者は、納期限前7日までに、次に掲げる事項を記載した申請書にその減免を受けようとする理由を証明する書類を添付して知事に提出しなければならない。

(1) 納税義務者の住所、氏名又は名称及び個人番号又は法人番号(個人番号又は法人番号を有しない者にあっては、住所及び氏名又は名称)

(2) 土地にあっては、その所在、地番、地目及び地積

(3) 家屋にあっては、その所在地、家屋番号、種類、構造及び床面積

(4) 減免を受けようとする理由

(昭34条例55・全改、昭36条例44・昭37条例1・昭39条例40・昭49条例30・昭49条例40・平20条例39・平27条例67・一部改正)

第42条の31 削除

(昭34条例55)

第5節 県たばこ税

(昭60条例6・全改、平元条例13・平7条例8・一部改正)

(製造たばこの区分)

第42条の32 製造たばこの区分は、次に掲げるとおりとし、製造たばこ代用品に係る製造たばこの区分は、当該製造たばこ代用品の性状によるものとする。

(1) 喫煙用の製造たばこ

ア 紙巻たばこ

イ 葉巻たばこ

ウ パイプたばこ

エ 刻みたばこ

オ 加熱式たばこ

(2) かみ用の製造たばこ

(3) かぎ用の製造たばこ

(平30条例45・追加)

(県たばこ税の納税義務者等)

第42条の32の2 県たばこ税は、製造たばこの製造者、特定販売業者又は卸売販売業者(以下この節において「卸売販売業者等」という。)が製造たばこを小売販売業者に売り渡す場合(当該小売販売業者が卸売販売業者等である場合においては、その卸売販売業者等に卸売販売用として売り渡すときを除く。)において、当該売渡しに係る製造たばこに対し、当該売渡しを行う卸売販売業者等に課する。

2 県たばこ税は、前項に規定する場合のほか、卸売販売業者等が製造たばこにつき、卸売販売業者等及び小売販売業者以外の者(以下この節において「消費者等」という。)に売渡しをし、又は消費その他の処分(以下この節において「消費等」という。)をする場合においては、当該売渡し又は消費等に係る製造たばこに対し、当該卸売販売業者等に課する。

(昭60条例6・全改、平元条例13・平15条例48・一部改正、平30条例45・旧第42条の32繰下)

3 特定販売業者又は卸売販売業者がその営業を廃止し、又はたばこ事業法(昭和59年法律第68号)第11条第1項若しくは第20条の規定による登録を取り消された時に製造たばこを所有している場合においては、当該廃止又は取消しの時に当該特定販売業者又は卸売販売業者が当該製造たばこにつき、消費者等に対する売渡し又は消費等をしたものとみなして、前条第2項の規定を適用する。

(昭60条例6・全改、平20条例39・一部改正)

(製造たばことみなす場合)

第42条の33の2 加熱式たばこの喫煙用具であって加熱により蒸気となるグリセリンその他の物品又はこれらの混合物を充塡したもの(たばこ事業法第3条第1項に規定する会社その他の施行令第39条の9で定める者により売渡し、消費等又は引渡しがされたもの及び輸入されたものに限る。以下この条において「特定加熱式たばこ喫煙用具」という。)は、製造たばことみなして、この節の規定を適用する。この場合において、特定加熱式たばこ喫煙用具に係る製造たばこの区分は、加熱式たばことする。

(平30条例45・追加・一部改正)

(県たばこ税の課税標準)

第42条の34 県たばこ税の課税標準は、第42条の32の2第1項の売渡し又は同条第2項の売渡し若しくは消費等(以下この条及び第42条の35の4第1項において「売渡し等」という。)に係る製造たばこの本数とする。

区分 | 重量 |

1 喫煙用の製造たばこ |

|

ア 葉巻たばこ | 1グラム |

イ パイプたばこ | 1グラム |

ウ 刻みたばこ | 2グラム |

2 かみ用の製造たばこ | 2グラム |

3 かぎ用の製造たばこ | 2グラム |

3 加熱式たばこに係る第1項の製造たばこの本数は、次に掲げる方法により換算した紙巻たばこの本数の合計数によるものとする。

(1) 加熱式たばこの重量(フィルターその他の施行規則第8条の2の3で定めるものに係る部分の重量を除く。)の0.4グラムをもって紙巻たばこの0.5本に換算する方法

(2) 次に掲げる加熱式たばこの区分に応じ、それぞれ次に定める金額の紙巻たばこの1本の金額に相当する金額として施行令第39条の9の2第4項で定めるところにより計算した金額をもって紙巻たばこの0.5本に換算する方法

ア 売渡し等の時における小売定価(たばこ事業法第33条第1項又は第2項の認可を受けた小売定価をいう。)が定められている加熱式たばこ 当該小売定価に相当する金額(消費税法の規定により課されるべき消費税に相当する金額及び第3節の規定により課されるべき地方消費税に相当する金額を除く。)

イ アに掲げるもの以外の加熱式たばこ たばこ税法(昭和59年法律第72号)第10条第3項第2号ロ及び第4項の規定の例により算定した金額

(昭60条例6・全改、平元条例13・平15条例48・平30条例45・令2条例44・一部改正)

(県たばこ税の税率)

第42条の35 県たばこ税の税率は、1,000本につき1,070円とする。

(昭60条例6・全改、平元条例13・平9条例31・平15条例48・平18条例71・平19条例49・平22条例36・平24条例7・平30条例45・一部改正)

(県たばこ税の課税免除)

第42条の35の2 卸売販売業者等が次に掲げる製造たばこの売渡し又は消費等をする場合には、当該売渡し又は消費等に係る製造たばこに対しては、県たばこ税を免除する。

(1) 製造たばこの本邦からの輸出又は輸出の目的で行われる輸出業者(法第74条の6第1項第1号に規定する輸出業者をいう。)に対する売渡し

(2) 本邦と外国との間を往来する本邦の船舶(これに準ずる遠洋漁業船その他の船舶で施行規則第8条の3で定めるものを含む。)又は航空機に船用品又は機用品(法第74条の6第1項第2号に規定する船用品又は機用品をいう。)として積み込むための製造たばこの売渡し

(3) 品質が悪変し、又は包装が破損し、若しくは汚染した製造たばこその他販売に適しないと認められる製造たばこの廃棄

(4) 既に県たばこ税を課された製造たばこ(第42条の35の5第1項又は第2項の規定による控除又は還付が行われた、又は行われるべき製造たばこを除く。)の売渡し又は消費等

(昭60条例6・追加、平元条例13・平15条例48・平30条例45・令2条例39・一部改正)

(県たばこ税の徴収の方法)

第42条の35の3 県たばこ税の徴収については、申告納付の方法による。ただし、第42条の33第4項ただし書の規定によって卸売販売業者等とみなされた者に対して課する県たばこ税の徴収は、普通徴収の方法による。

(昭60条例6・追加、平元条例13・平15条例48・一部改正)

(県たばこ税の申告納付の手続)

第42条の35の4 前条の規定によって県たばこ税を申告納付すべき者(以下この節において「申告納税者」という。)は、毎月末日までに、前月の初日から末日までの間における売渡し等に係る製造たばこの品目ごとの課税標準たる本数の合計数(以下この節において「課税標準数量」という。)及び当該課税標準数量に対する県たばこ税額、第42条の35の2第1項の規定により免除を受けようとする場合にあっては同項の適用を受けようとする製造たばこに係る県たばこ税額並びに次条第1項の規定により控除を受けようとする場合にあっては同項の適用を受けようとする県たばこ税額その他必要な事項を記載した施行規則第16号様式の申告書を知事に提出するとともに、その申告書により納付すべき税額を施行規則第16号の4様式の納付書によって納付しなければならない。この場合において、当該申告書には、第42条の35の2第3項に規定する書類及び次条第1項の返還に係る製造たばこの品目ごとの数量についての明細を記載した施行規則第16号の5様式の書類並びに県内に主たる事務所又は事業所を有する申告納税者にあっては前月の初日から末日までの間における製造たばこの購入及び販売に関する事実を記載した施行規則第16号の2様式の書類を添付しなければならない。

2 前月の初日から末日までの間において、県内に主たる事務所又は事業所を有する卸売販売業者等は、申告納付すべき県たばこ税額及びその基礎となるべき課税標準数量がない場合においても、前項の規定に準じて、知事に申告しなければならない。

1月及び2月 | 3月 |

4月及び5月 | 6月 |

7月及び8月 | 9月 |

10月及び11月 | 12月 |

5 申告納税者が法第74条の12第2項の規定により提出する修正申告書は、施行規則第16号様式又は第16号の3様式によらなければならない。

(昭60条例6・追加、平元条例13・平15条例48・平26条例49・平30条例45・令2条例39・一部改正)

(製造たばこの返還があった場合における控除等)

第42条の35の5 卸売販売業者等が、販売契約の解除その他やむを得ない理由により、小売販売業者に売り渡した製造たばこの返還を受けた場合には、当該卸売販売業者等が当該返還を受けた日の属する月の翌月以後に知事に提出すべき前条第1項又は第3項の規定による申告書(これらの規定に規定する期限内に提出するものに限る。)に係る課税標準数量に対する県たばこ税額(第42条の35の2第1項の規定により免除を受ける場合には、同項の適用を受ける製造たばこに係る県たばこ税額を控除した後の金額とする。次項において同じ。)から当該返還に係る製造たばこにつき納付された、又は納付されるべき県たばこ税額(当該県たばこ税額につきこの項の規定による控除が行われている場合には、その控除前の金額とする。)に相当する金額を控除する。

(昭60条例6・追加、平元条例13・平15条例48・一部改正)

(納期限延長の申請)

第42条の35の6 卸売販売業者等が法第74条の11第1項の規定により、納期限の延長を申請する場合においては、次に掲げる事項を記載した申請書に納期限の延長を必要とする理由を証するに足りる書類を添付して、これを知事に提出するとともに、第42条の35の4第1項の規定による申告書によって納付すべき当該県たばこ税額の全部又は一部に相当する担保を提供しなければならない。

(1) 卸売販売業者等の住所、氏名又は名称及び個人番号又は法人番号(個人番号又は法人番号を有しない者にあっては、住所及び氏名又は名称)

(2) 納期限の延長を必要とする理由

(3) 提供する担保

(4) 納期限の延長を受けようとする税額

(5) 納期限の延長を受けようとする期間

(6) 前各号に掲げるもののほか、知事において必要があると認める事項

(昭60条例6・追加、平元条例13・平15条例48・平27条例67・一部改正)

(県たばこ税の普通徴収の手続)

第42条の35の7 第42条の35の3ただし書の規定によって県たばこ税を徴収する場合には、第42条の33第4項ただし書の規定によって卸売販売業者等とみなされた者に対して、県たばこ税の納税通知書を交付する。

2 前項の場合における県たばこ税の納期は、納税通知書の定めるところによる。

(昭60条例6・追加、平元条例13・平15条例48・一部改正)

(小売販売業者の営業所ごとの売渡しに係る製造たばこの売渡し数量等に係る書類及び卸売販売用であることを証する書類)

第42条の35の8 卸売販売業者等が製造たばこを小売販売業者に売り渡す場合には、当該卸売販売業者等は、当該小売販売業者から施行規則第8条に規定する書類を徴するとともに、これを5年間保存しなければならない。

2 卸売販売業者等が製造たばこを小売販売業者である卸売販売業者等に卸売販売用として売り渡す場合には、当該売渡しをした卸売販売業者等は、当該小売販売業者である卸売販売業者等から施行規則第8条の2に規定する書類を徴するとともに、これを5年間保存しなければならない。

(昭60条例6・追加)

(営業の開廃等の報告)

第42条の35の9 特定販売業者又は卸売販売業者は、営業を開始しようとするときは、その事務所又は事業所ごとに、施行規則第16号の8様式により、その旨を知事に報告しなければならない。特定販売業者又は卸売販売業者がその営業を廃止し、又は休止するときも、同様とする。

2 特定販売業者又は卸売販売業者は、前項の規定により報告した事項に異動を生じた場合には、施行規則第16号の8様式により、遅滞なく、その旨を知事に報告しなければならない。

(昭60条例6・追加)

(県たばこ税に係る不申告に関する過料)

第42条の35の10 県たばこ税の申告納税者が正当な事由がなくて第42条の35の4第1項から第3項までの規定による申告書をこれらの項に規定する申告書の提出期限までに提出しなかった場合においては、その者に対し、10万円以下の過料を科する。

(平23条例39・全改)

(県たばこ税に係る不足金額等の納付手続)

第42条の35の11 県たばこ税の申告納税者は、法第74条の20第4項の規定による更正若しくは決定の通知又は法第74条の23第7項の規定による過少申告加算金額若しくは不申告加算金額の決定の通知若しくは法第74条の24第5項の規定による重加算金額の決定の通知を受けた場合には、当該不足税額(更正による不足税額又は決定による税額をいう。)及びその延滞金又は過少申告加算金若しくは不申告加算金若しくは重加算金を納付書により納付しなければならない。

(昭60条例6・追加、平元条例13・平15条例48・平15条例53・平28条例52・令5条例29・一部改正)

第6節 ゴルフ場利用税

(昭29条例15・全改、平元条例13・平7条例8・一部改正)

(ゴルフ場利用税の納税義務者等)

第42条の36 ゴルフ場利用税は、ゴルフ場の利用に対し、利用の日ごとに定額によって、その利用者に課する。

(平元条例13・全改)

(ゴルフ場利用税の非課税利用の取扱い)

第42条の36の2 法第75条の2又は第75条の3の規定により非課税とされるゴルフ場の利用(以下この節において「非課税利用」という。)を行おうとする者は、非課税利用を行う時までに、当該ゴルフ場の特別徴収義務者に規則で定める書類を提出し、及び規則で定める証明書等を提示又は提出しなければならない。

(平15条例48・追加、平20条例39・一部改正)

等級 | 金額 |

1級 | 1人1日につき 1,200円 |

2級 | 1人1日につき 1,130円 |

3級 | 1人1日につき 950円 |

4級 | 1人1日につき 800円 |

5級 | 1人1日につき 650円 |

6級 | 1人1日につき 550円 |

7級 | 1人1日につき 470円 |

8級 | 1人1日につき 400円 |

2 前項の表の左欄に掲げる等級は、ゴルフ場の利用料金、ホール数等を基準として知事が定める。

(1) 早朝利用等その利用について制約があり、かつ、その利用料金について特別に定められているゴルフ場の当該制約のある利用

(2) スポーツ基本法(平成23年法律第78号)第26条第1項に規定する国民スポーツ大会に準ずるものとして規則で定める競技会に参加する選手(アマチュアスポーツとしてゴルフをする者に限る。)の当該競技会に係るゴルフ場の利用で規則で定めるもの

(昭29条例15・追加、昭32条例21・昭32条例22・昭33条例26・昭34条例55・昭35条例19・昭36条例25・昭37条例1・昭39条例64・昭40条例13・昭41条例1・昭41条例19・昭41条例20・昭42条例33・昭46条例3・昭47条例26・昭48条例24・昭48条例29・昭49条例30・昭52条例19・昭55条例29・昭58条例16・昭59条例21・平元条例13・平8条例36・平15条例48・平23条例39・平27条例44・令2条例39・令元条例5(令2条例39)・一部改正)

(ゴルフ場利用税の納税管理人)

第42条の38 ゴルフ場利用税の特別徴収義務者は、県内に住所、居所、事務所又は事業所(以下この項において「住所等」という。)を有しない場合においては、その事実が生じた日から10日以内に、納入に関する一切の事項を処理させるため、課税地所轄の県税事務所の管轄区域内に住所等を有する者のうちから納税管理人を定めてこれを納税管理人申告書により、知事に申告し、又は当該管轄区域外に住所等を有する者のうち当該事項の処理につき便宜を有するものを納税管理人として定めることについて管轄区域外納税管理人申請書により知事に申請してその承認を受けなければならない。納税管理人を変更し、又は変更しようとする場合その他申告をし、又は承認を受けた事項に異動を生じた場合においても、また、同様とする。

2 前項の規定にかかわらず、当該特別徴収義務者は、当該特別徴収義務者に係るゴルフ場利用税の徴収の確保に支障がないことについて納税管理人不要認定申請書により知事に申請してその認定を受けたときは、納税管理人を定めることを要しない。

(昭29条例15・追加、昭43条例41・平元条例13・平10条例5・平10条例21・平17条例128・一部改正)

(昭29条例15・追加、平元条例13・平10条例21・平23条例39・一部改正)

(ゴルフ場利用税の徴収の方法)

第42条の40 ゴルフ場利用税の徴収については、特別徴収の方法による。

(昭29条例15・追加、昭32条例21・昭41条例19・昭49条例30・平元条例13・一部改正)

(ゴルフ場利用税の特別徴収義務者)

第42条の41 ゴルフ場利用税の特別徴収義務者は、ゴルフ場の経営者又はゴルフ場を借り受けた者その他何らの名義をもってするを問わず、これらの者とみなすべき者で利用料金を徴収すべき者とする。

2 前項に定めるもののほか、特別の事情があるときは、知事において別に特別徴収義務者を指定することができる。

3 知事は、前項の規定によって特別徴収義務者を指定した場合においては、この旨の指定書を当該特別徴収義務者に交付し、経営者にその旨を通知しなければならない。

(昭29条例15・追加、昭30条例37・昭49条例30・平元条例13・一部改正)

(利用料金等の表示義務)

第42条の42 ゴルフ場利用税の特別徴収義務者は、その特別徴収すべきゴルフ場利用税に係るゴルフ場のうち公衆に見やすい箇所にその特別徴収すべきゴルフ場利用税額及び利用料金の額を表示しなければならない。

(昭29条例15・追加、平元条例13・一部改正)

(ゴルフ場利用税の特別徴収の手続)

第42条の43 ゴルフ場利用税の特別徴収義務者は、ゴルフ場の利用に対するゴルフ場利用税を徴収しなければならない。

2 ゴルフ場利用税の特別徴収義務者は、毎月15日までに、前月1日から同月末日までの期間において徴収すべきゴルフ場利用税について、次に掲げる事項を記載したゴルフ場利用税納入申告書を知事に提出し、その納入金を納入書によって納入しなければならない。ただし、そのゴルフ場の経営を廃止した場合においては、その廃止した日から5日以内に、廃止した日までに徴収すべきゴルフ場利用税について申告納入しなければならない。

(1) 特別徴収義務者の住所、氏名又は名称及び個人番号又は法人番号(個人番号又は法人番号を有しない者にあっては、住所及び氏名又は名称)並びに登録番号

(2) ゴルフ場の所在地及び名称

(3) 課税標準算定の期間

(4) 料金の区分による利用人員、税率、税額及び税額の総額並びにこれらの日別内訳

(5) 申告納入する金額の総額

(6) 非課税利用の利用者の総数及び日別内訳

(7) 前各号に掲げるもののほか、知事において必要があると認める事項

3 ゴルフ場利用税の特別徴収義務者は、第42条の36の2の規定により提出された書類又は証明書等を、提出された年の翌年から5年間保存しなければならない。

(昭29条例15・追加、昭34条例55・昭49条例30・平元条例13・平15条例48・平16条例40・平20条例39・平27条例67・一部改正)

(ゴルフ場利用税の特別徴収義務者としての登録)

第42条の44 ゴルフ場利用税の特別徴収義務者は、ゴルフ場の経営を開始しようとする日又はゴルフ場を借り受けようとする日の5日前までに、法第84条第1項の規定により当該施設ごとの特別徴収義務者としての登録を知事に申請しなければならない。

2 前項の規定により登録を申請する場合に提出すべき申請書(以下この節において「登録申請書」という。)には、次に掲げる事項を記載しなければならない。

(1) 特別徴収義務者の住所、氏名又は名称及び個人番号又は法人番号(個人番号又は法人番号を有しない者にあっては、住所及び氏名又は名称)

(2) ゴルフ場の所在地及び名称(ゴルフ場の所有者が特別徴収義務者以外のものであるときは、当該ゴルフ場の所有者の住所、氏名又は名称及び特別徴収義務者との関係)

(3) ゴルフ場のホールの数その他ゴルフ場の概要

(4) ゴルフ場の経営又は借受開始の年月日

(5) 利用料金

(6) 経営期間又はゴルフ場の借受期間

(7) 前各号に掲げるものを除くほか、知事において必要があると認める事項

3 登録をした事項に変更を生じた場合においては、その生じた日から5日以内に、登録の変更を申請しなければならない。

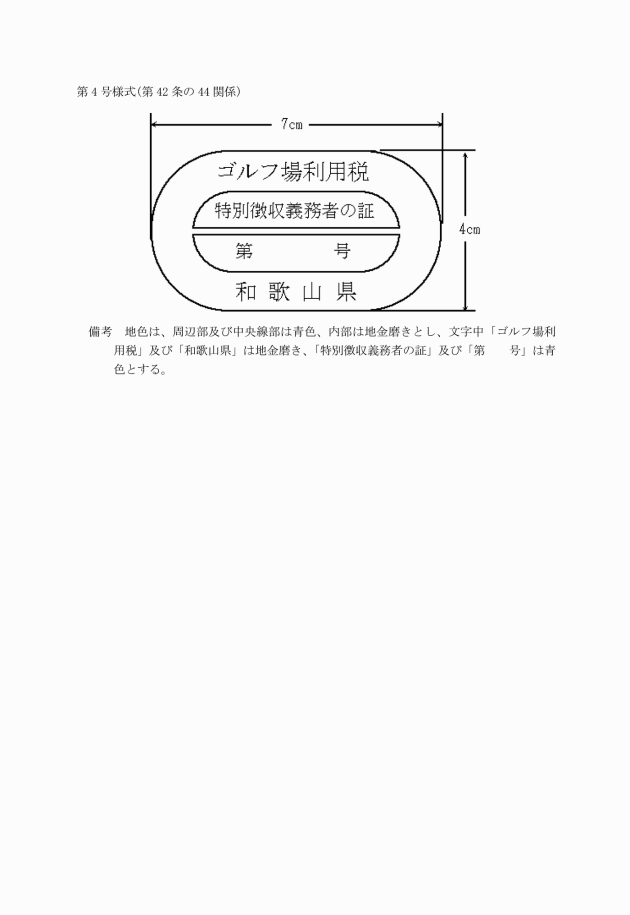

4 法第84条第2項の規定により交付する証票は、別記第4号様式による。

(昭29条例15・追加、昭41条例20・昭49条例30・昭49条例40・平元条例13・平20条例39・平27条例67・令3条例33・一部改正)

(ゴルフ場利用税の特別徴収義務者の帳簿記載等の義務)

第42条の45 ゴルフ場利用税の特別徴収義務者は、ゴルフ場利用税徴収原簿を備え、毎日次に掲げる事項を記載しなければならない。

(1) 料金の区分ごとの利用者の総数

(2) ゴルフ場利用税の総額

2 前項の帳簿は、使用済の年の翌年1年間保存しなければならない。ただし、知事の承認を受けた場合においては、この限りでない。

(昭29条例15・追加、昭32条例21・昭41条例19・昭49条例30・平元条例13・一部改正)

(ゴルフ場利用税徴収原簿の電磁的記録による保存等)

第42条の45の2 前条第1項の帳簿については、法第7章に規定する電子計算機を使用して作成する地方税関係帳簿等の例により、当該帳簿に係る電磁的記録(電子的方式、磁気的方式その他の人の知覚によっては認識することができない方式で作られる記録であって、電子計算機による情報処理の用に供されるものをいう。次項において同じ。)の備付け及び保存又は当該電磁的記録の備付け及び当該電磁的記録の電子計算機出力マイクロフィルム(電子計算機を用いて電磁的記録を出力することにより作成するマイクロフィルムをいう。次項において同じ。)による保存をもって当該帳簿の備付け及び保存に代えることができる。

(平10条例22・追加、平28条例52・平30条例45・令3条例33・一部改正)

(ゴルフ場利用税に係る不足金額等の納入手続)

第42条の46 ゴルフ場利用税の特別徴収義務者は、法第87条第4項の規定による更正若しくは決定の通知又は法第90条第7項の規定による過少申告加算金額若しくは不申告加算金額の決定の通知若しくは法第91条第5項の規定による重加算金額の決定の通知を受けた場合には、当該不足金額(更正による納入金の不足額又は決定による納入金額をいう。)及びその延滞金又は過少申告加算金若しくは不申告加算金若しくは重加算金を納入書により納入しなければならない。

(昭29条例15・追加、昭38条例15・昭49条例30・平元条例13・平15条例53・平28条例52・令5条例29・一部改正)

第43条から第56条まで 削除

(平28条例52)

第7節 軽油引取税

(平21条例50・追加、平28条例52・旧第7節の2繰上)

(軽油引取税の納税義務者等)

第57条 軽油引取税は、特約業者又は元売業者からの軽油の引取り(特約業者の元売業者からの引取り及び元売業者の他の元売業者からの引取りを除く。次項において同じ。)で当該引取りに係る軽油の現実の納入を伴うものに対し、その数量を課税標準として、その引取りを行う者に課する。

3 軽油引取税は、前2項に規定する場合のほか、特約業者又は元売業者が炭化水素油(炭化水素とその他の物との混合物又は単一の炭化水素で、1気圧において温度15度で液状であるものを含む。以下この節において同じ。)で軽油又は揮発油(揮発油税法(昭和32年法律第55号)第2条第1項に規定する揮発油(同法第6条において揮発油とみなされるものを含む。)をいう。以下この節において同じ。)以外のもの(同法第16条又は第16条の2に規定する揮発油のうち灯油に該当するものを含む。以下この節において「燃料炭化水素油」という。)を自動車の内燃機関の燃料として販売した場合においては、その販売量(法第144条の32第1項第3号の規定により譲渡の承認を受けた当該販売に係る燃料炭化水素油に既に軽油引取税又は揮発油税が課され、又は課されるべき軽油又は揮発油が含まれているときは、当該含まれている軽油又は揮発油に相当する部分の炭化水素油の数量を控除した数量とする。)を課税標準として、当該特約業者又は元売業者に課する。

4 軽油引取税は、前3項に規定する場合のほか、特約業者又は元売業者以外の石油製品の販売業者(以下この節において「石油製品販売業者」という。)が、軽油に軽油以外の炭化水素油を混和し、若しくは軽油以外の炭化水素油と軽油以外の炭化水素油を混和して製造された軽油を販売した場合又は燃料炭化水素油を自動車の内燃機関の燃料として販売した場合においては、その販売量(法第144条の32第1項第1号若しくは第2号の規定により製造の承認を受けた当該販売に係る軽油又は同項第3号の規定により譲渡の承認を受けた当該販売に係る燃料炭化水素油に既に軽油引取税又は揮発油税が課され、又は課されるべき軽油又は揮発油が含まれているときは、当該含まれている軽油又は揮発油に相当する部分の炭化水素油の数量を控除した数量とする。)を課税標準として、当該石油製品販売業者に課する。

5 軽油引取税は、前各項に規定する場合のほか、県内に主たる定置場が所在する自動車の保有者(自動車の所有者その他自動車を使用する権利を有する者で、自己のために自動車を運行の用に供するものをいう。以下この節において同じ。)が炭化水素油を自動車の内燃機関の燃料として消費した場合(当該自動車を道路において運行の用に供するため消費した場合に限る。)においては、当該炭化水素油の消費に対し、消費量(当該消費に係る炭化水素油(燃料炭化水素油にあっては、法第144条の32第1項第4号の規定により消費の承認を受け、又は同条第6項の規定により自動車用炭化水素油譲渡証の交付を受けたものをいう。)に既に軽油引取税又は揮発油税が課され、又は課されるべき軽油若しくは燃料炭化水素油又は揮発油が含まれているときは、当該含まれている軽油若しくは燃料炭化水素油又は揮発油に相当する部分の炭化水素油の数量を控除した数量とする。)を課税標準として、当該自動車の保有者に課する。

(平21条例50・追加)

(軽油引取税のみなす課税)

第58条 軽油引取税は、前条に規定する場合のほか、次の各号に掲げる者の当該各号に掲げる消費、譲渡又は輸入に対し、当該消費、譲渡又は輸入を同条第1項に規定する引取りと、当該消費、譲渡又は輸入をする者を同項に規定する引取りを行う者とみなし、その数量(第1号又は第2号の場合にあっては、当該消費に係る軽油に既に軽油引取税が課され、又は課されるべき軽油が含まれているときは、当該消費に係る軽油の数量から当該含まれている軽油に相当する部分の数量を控除した数量とし、第5号の場合にあっては、法第144条の32第1項第1号又は第2号の規定により製造の承認を受けた当該消費又は譲渡に係る軽油に既に軽油引取税又は揮発油税が課され、又は課されるべき軽油又は揮発油が含まれているときは、当該消費又は譲渡に係る軽油の数量から当該含まれている軽油又は揮発油に相当する部分の軽油の数量を控除した数量とする。)を課税標準として、それぞれ当該消費、譲渡又は輸入をする者に課する。

(1) 特約業者が軽油を自ら消費する場合における当該軽油の消費

(2) 元売業者が軽油を自ら消費する場合における当該軽油の消費

(3) 法第144条の6に規定する軽油の引取りを行った者が他の者に当該引取りに係る軽油を譲渡する場合における当該軽油の譲渡

(4) 法第144条の6に規定する軽油の引取りを行った者が同条に規定する用途以外の用途に供するため当該引取りに係る軽油を自ら消費する場合における当該軽油の消費

(5) 特約業者及び元売業者以外の者が軽油の製造をして、当該製造に係る軽油を自ら消費し、又は他の者に譲渡する場合における当該軽油の消費又は譲渡

(6) 特約業者及び元売業者以外の者が軽油の輸入をする場合における当該軽油の輸入

3 特約業者又は元売業者は、軽油を使用して軽油以外の炭化水素油を製造する場合においては、あらかじめ当該軽油の使用量並びに当該炭化水素油の種類及びその数量その他知事において必要があると認める事項を記載したブレンド届出書を知事に提出しなければならない。ただし、当該炭化水素油の製造が緊急を要する場合においては、事後に届出をすることができる。

4 第1項第3号に掲げる軽油の譲渡をしようとする者は、あらかじめ、その譲渡をしようとする軽油の数量その他必要な事項を記載した施行規則第16号の15様式の免税軽油譲渡届出書を知事に提出して免税軽油譲渡承認書の交付を受けなければならない。

(平21条例50・追加、令7条例40・一部改正)

(平21条例50・追加)

(軽油引取税の課税免除)

第58条の3 次に掲げる軽油の引取りに対しては、第58条の9第4項の規定による知事の承認があった場合に限り、軽油引取税を課さない。

(1) 軽油の引取りで本邦からの輸出として行われたもの

(2) 既に軽油引取税を課された軽油に係る引取り

(平21条例50・追加)

(特約業者の指定等)

第58条の4 知事は、元売業者との間に締結された販売契約に基づいて当該元売業者から継続的に軽油の供給を受け、これを販売することを業とする者(その経営の基礎その他の事項を勘案して施行令第43条の9の規定に該当する者を除く。)で、県内に主たる事務所又は事業所を有するものを、その者の申請に基づき、仮特約業者として指定するものとする。

3 知事は、第1項の規定による指定を受けた仮特約業者が施行令第43条の9又は第43条の10の規定に該当するときは、当該仮特約業者の指定を取り消すことができる。

(平21条例50・追加)

第58条の5 知事は、前条第1項の規定による指定を受けた仮特約業者のうち、軽油引取税の徴収の確保に支障がないと認められることその他の施行令第43条の11に規定する要件に該当するものを、当該仮特約業者の申請に基づき、特約業者として指定するものとする。

3 知事は、法第144条の9第4項の規定による関係都道府県知事からの特約業者の指定の取消しの請求があった場合において、必要があると認めるときは、当該特約業者の指定を取り消さなければならない。

(平21条例50・追加)

(軽油引取税の税率)

第58条の6 軽油引取税の税率は、1キロリットルにつき、1万5,000円とする。

(平21条例50・追加)

2 法第144条の22第4項又は第144条の25第5項の規定によって軽油引取税を課する場合における徴収については、普通徴収の方法による。

(平21条例50・追加)

(軽油引取税の特別徴収義務者)

第58条の8 軽油引取税の特別徴収義務者は、元売業者又は特約業者とする。

2 軽油引取税の特別徴収義務者が元売業者又は特約業者の指定を取り消された場合には、その取消しの日に特別徴収義務者でなくなるものとする。

(平21条例50・追加)

(軽油引取税の特別徴収の手続)

第58条の9 軽油引取税の特別徴収義務者は、県内に現実の納入を伴う軽油の引取りに対して課する軽油引取税を徴収しなければならない。

2 軽油引取税の特別徴収義務者は、毎月末日までに、前月の初日から末日までの間において徴収すべき軽油引取税に係る課税標準たる数量(以下この節において「課税標準量」という。)及び税額並びに第58条の3又は法第144条の6の規定によって軽油引取税を課さないこととされる引取りに係る軽油の数量その他必要な事項を記載した施行規則第16号の10様式の軽油引取税納入申告書を知事に提出し、及びその納入金を納入書によって納入しなければならない。

3 前項の課税標準量は、特約業者からの引取りに係る軽油の数量にあっては当該軽油の数量から当該軽油の数量に100分の1を乗じて得た数量を控除して得た数量とし、元売業者からの引取りに係る軽油の数量にあっては当該軽油の数量から当該軽油の数量の100分の0.3を乗じて得た数量を控除して得た数量とする。

(平21条例50・追加)

(軽油引取税の特別徴収義務者としての登録等)

第58条の10 第58条の8第1項の規定によって軽油引取税の特別徴収義務者として指定された者は、事務所又は事業所の事業を開始しようとする場合にはその5日前までに、事務所又は事業所の事業を開始した後において特別徴収義務者として指定された場合にはその指定された日の5日後までに、その引渡しに係る軽油の納入が行われることとなった場合にはその納入の日の属する月の翌月末日までに、特別徴収義務者としての登録を知事に申請しなければならない。ただし、既に特別徴収義務者としての登録がなされている場合においては、この限りでない。

(1) 事務所又は事業所の事業を開始しようとする場合

ア 特別徴収義務者の住所、氏名又は名称及び個人番号又は法人番号(個人番号又は法人番号を有しない者にあっては、住所及び氏名又は名称)並びに法人にあってはその代表者の氏名

イ 事務所又は事業所の所在地及び名称並びに事務所又は事業所の代表者の氏名

ウ 軽油の貯蔵設備がある場合には、その概要

エ 事務所又は事業所の事業開始年月日

(2) 事務所又は事業所の事業を開始した後において特別徴収義務者として指定された場合

ア 特別徴収義務者の住所、氏名又は名称及び個人番号又は法人番号(個人番号又は法人番号を有しない者にあっては、住所及び氏名又は名称)並びに法人にあってはその代表者の氏名

イ 事務所又は事業所の所在地及び名称並びに事務所又は事業所の代表者の氏名

ウ 軽油の貯蔵設備がある場合には、その概要

エ 特別徴収義務者として指定された日

(3) 引渡しに係る軽油の納入が行われることとなった場合

ア 特別徴収義務者の住所、氏名又は名称及び個人番号又は法人番号(個人番号又は法人番号を有しない者にあっては、住所及び氏名又は名称)並びに法人にあってはその代表者の氏名

イ 軽油の納入地

ウ 当該納入を受ける者の住所及び氏名又は名称

3 知事は、第1項の登録の申請を受理した場合には、当該特別徴収義務者を登録特別徴収義務者として登録するとともに、その旨を当該特別徴収義務者に対し通知するものとする。

4 登録特別徴収義務者(前項の規定により登録を受けた特別徴収義務者をいう。以下この節において同じ。)は、登録をした事項に変更を生じた場合においては、変更を生じた日から5日以内に、登録の変更を申請しなければならない。

5 知事は、登録特別徴収義務者から登録の消除の申請があったとき又は当該登録特別徴収義務者が特別徴収義務者でなくなったときには、遅滞なく、当該登録特別徴収義務者の登録を消除するものとする。

6 知事は、登録特別徴収義務者が次の各号のいずれにも該当することとなったときは、当該登録特別徴収義務者の登録を消除することができる。

(1) 当該登録特別徴収義務者の事務所又は事業所が県内に所在しなくなったこと。

(2) 県内において1年以上当該登録特別徴収義務者から軽油の納入が行われないこと。

7 知事は、登録特別徴収義務者の登録を消除したときは、遅滞なく、その旨を当該消除に係る者に対し通知するものとする。

(平21条例50・追加、平27条例67・一部改正)

(軽油引取税の特別徴収義務者としての証票の交付等)

第58条の11 知事は、前条第1項の登録の申請を受理した場合には、その申請をした者のうち県内に事務所又は事業所を有するものに対し、その者の県内に所在する事務所又は事業所ごとに、その者が軽油引取税を徴収すべき義務を課された者であることを証する施行規則第16号の11様式の証票を交付するものとする。

2 前項の証票の交付を受けた者は、これを事務所又は事業所の公衆の見やすい箇所に掲示しなければならない。

3 第1項の証票の交付を受けた者は、軽油引取税の特別徴収の義務が消滅した場合又は事務所若しくは事業所を廃止した場合には、その消滅し、又は廃止した日から10日以内にその証票を知事に返さなければならない。

(平21条例50・追加)

(軽油引取税に係る免税の手続)

第58条の12 法第144条の6に規定する用途に供するため、同条の規定によってその引取りについて軽油引取税を課さないこととされる軽油(以下この節において「免税軽油」という。)の引取りを行おうとする同条に規定する者(以下この節において「免税軽油使用者」という。)は、あらかじめ、知事に施行規則第16号の16様式の免税軽油使用者証交付申請書又は施行規則第16号の17様式の免税軽油使用者証共同交付申請書を提出して、免税軽油使用者証の交付を受けておかなければならない。

2 知事は、前項の申請があった場合において、免税軽油使用者が引取りを行おうとする免税軽油の用途が法第144条の6に規定する用途に該当しないときその他施行令第43条の15第15項各号に掲げるときを除き、免税軽油使用者証を交付する。

3 免税軽油使用者証の有効期間は、交付の日から起算して3年とする。

4 免税軽油使用者は、免税軽油使用者証の交付を受けた後において、当該免税軽油使用者証の記載事項に異動があった場合においては、遅滞なく知事に申請して当該免税軽油使用者証の書換えを受けなければならない。法第144条の21第4項の規定により知事が返納を命じた場合又は免税軽油の引取りを必要としなくなった場合においては、遅滞なく当該免税軽油使用者証を知事に返納しなければならない。

(平21条例50・追加)

第58条の13 免税軽油使用者が免税証(免税軽油の引取りであることを証する書面をいう。以下この節において同じ。)の交付を受けようとする場合においては、その都度、前条の規定によりあらかじめ交付を受けている免税軽油使用者証を提示して施行規則第16号の21様式の免税証交付申請書を知事に提出しなければならない。この場合において法第144条の21第1項ただし書の規定により免税証の交付を受けようとする者は、施行規則第16号の23様式の免税証交付申請先届出書の写しを知事に提出しなければならない。

2 前項の申請書に記載する免税軽油の数量は、18リットルを下らないようにするものとする。

4 知事は、第1項の申請書の提出があった場合において、免税軽油使用者が引取りを行おうとする軽油の数量がその用途及び使用期間に照らし適当でないと認めるときその他施行令第43条の15第16項各号に掲げるときを除き、当該免税軽油使用者に対し、当該軽油の数量に相当する軽油の数量の引取りを行うため必要とする免税証を交付する。

5 免税軽油使用者は、前項の免税証に記載された販売業者から免税軽油の引取りを行うものとする。ただし、免税軽油使用者が当該販売業者の事務所又は事業所の所在地以外の地において軽油の引取りを行う必要が生じたことその他やむを得ない理由がある場合においては、他の販売業者から免税軽油の引取りを行うことができる。

6 前項ただし書の場合において、免税軽油使用者は、免税証に記載された販売業者以外の販売業者から免税軽油の引取りを行うときは、当該免税証に当該免税軽油使用者の氏名又は名称を記載しなければならない。

7 免税証の有効期間は、免税証を交付した日から1年以内において知事が免税証に記入した期間とする。

8 前条第4項後段の規定は、免税証について準用する。

(平21条例50・追加、令3条例29・一部改正)

(施行令第43条の15第13項の届出)

第58条の14 県内に免税軽油の使用に係る事務所又は事業所が所在する免税軽油使用者は、法第144条の21第1項ただし書及び施行令第43条の15第13項の規定により他の都道府県知事に免税証の交付を申請する場合においては、施行規則第16号の23様式の免税証交付申請先届出書を知事に提出しなければならない。

(平21条例50・追加)

(免税軽油の引取り等に係る報告義務)